راهنمای الگوی کندلی پیرسینگ🔥 انواع مختلف الگوی کندلی نفوذی (Piercing pattern)

- صفحه اصلی

- آموزش رایگان فارکس 🌟

- راهنمای الگوی کندلی پیرسینگ🔥 انواع مختلف الگوی کندلی نفوذی (Piercing pattern)

آموزش الگوی کندلی پیرسینگ✅ شناسایی فرصت های معاملاتی با «Piercing Candle»

در دنیای معامله گری، تشخیص به موقع تغییرات روند قیمت از اهمیت ویژهای برخوردار است. طبق آمار، بیش از 70% از معامله گران حرفه ای بر این باورند که استفاده از الگوهای کندل استیک میتواند بهبود چشمگیری در عملکرد معاملاتی آنها ایجاد کند.

الگوی کندلی پیرسینگ (Piercing) یکی از این الگوهای قدرتمند است که میتواند فرصت های معامله گری ارزشمندی را در اختیار معامله گران قرار دهد. این الگو نه تنها سیگنال های خرید قوی ارائه میکند و بلکه نشان می دهد که فروشندگان در “پایان روند نزولی” خسته شده اند و خریداران دوباره “کنترل بازار” را به دست گرفته اند.

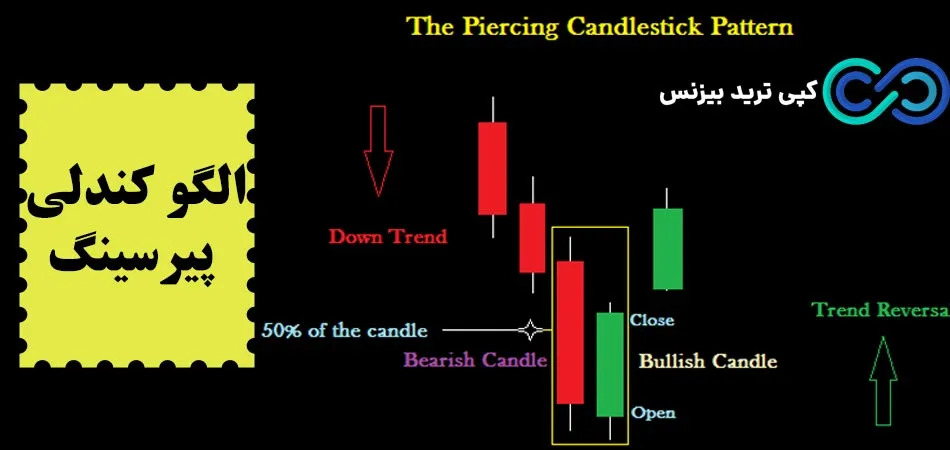

این الگو معمولا بعد از یک روند نزولی در قیمت رخ می دهد و شامل یک «کندل نزولی (قرمز)» و یک «کندل صعودی (سبز)» است که ویژگی های خاصی دارد. و راهنمایی برای مدیریت ریسک و تعیین اهداف سود نیز به شمار میرود.

بررسی های آماری نشان میدهد که استفاده از الگوی کندلی پیرسینگ میتواند تا 65% موفقیت در معاملات خرید را افزایش دهد. با شناخت عمیق الگوی پیرسینگ و نحوه کاربرد صحیح آن، معاملهگران میتوانند از مزایای فراوانی بهرهمند شوند و عملکرد معامله گری خود را به سطح جدیدی ارتقا دهند.

برای مثال، معامله گرانی که به درستی از الگوی کندلی پیرسینگ استفاده کردهاند، به طور میانگین توانسته اند بازدهی سرمایه گذاری خود را تا 15% افزایش دهند. این در حالی است که میانگین افزایش بازدهی برای کسانی که از سایر الگوهای کندلی استفاده میکنند، حدود 10% است.

بنابراین، الگوی پیرسینگ به عنوان یکی از ابزارهای موثر در بهبود عملکرد معاملاتی در بازار فارکس و ارزهای دیجیتال، اهمیت ویژه ای دارد.

این الگو می تواند یک سیگنال خرید محسوب شود، اما برای تأیید تغییر روند باید شرایط دیگری نیز برقرار باشد.بنابراین، الگوی پیرسینگ به عنوان یکی از ابزارهای موثر در بهبود عملکرد معاملاتی، اهمیت ویژه ای دارد.

ویژگی های الگوی کندلی پیرسینگ چیست؟

الگوی کندلستیکی پیرسینگ یکی از قدرتمند ترین الگو های تغییر روند در تحلیل تکنیکال است. این الگوی دو کندلی می تواند سیگنال های خرید قابل اعتمادی را در پایان یک روند نزولی فراهم کند.

با شناخت عمیق الگوی پیرسینگ و نحوه استفاده صحیح از آن، معامله گران قادر خواهند بود فرصت های معاملاتی ارزشمندی را شناسایی و از آن ها بهره مند شوند. در ادامه برخی از ویژگی های این الگو را معرفی می کنیم:

- کندل اول (قرمز): یک کندل نزولی قوی با بدنه بزرگ و سایه های کوچک یا بدون سایه است که نشان دهنده یک روند نزولی قدرتمند است.

- شکاف قیمت (Gap Down): در ابتدای کندل دوم (سبز)، قیمت با یک شکاف نزولی از قیمت پایانی کندل اول باز می شود.

- کندل دوم (سبز): یک کندل صعودی قوی که بدنه آن حداقل 50 درصد از دامنه کندل اول را پوشش می دهد و قیمت پایانی آن بالا تر از نقطه میانی کندل اول قرار می گیرد.

- بسته شدن بالا تر از میانه: قیمت پایانی کندل دوم (سبز) باید بالا تر از نقطه میانی دامنه قیمت کندل اول قرار بگیرد.

- سایه های کوچک: هرچه سایه های هر دو کندل کوچک تر باشند، قدرت الگو بیشتر است زیرا نشان می دهد بازار با قطعیت بیشتری عمل می کند.

الگو کندلی پیرسینگ چندمدل دارد؟!

الگوی کندلستیکی پیرسینگ (Piercing Line) یکی از الگو های معروف و قدرتمند در تحلیل تکنیکال است که سیگنال احتمالی شروع یک روند صعودی جدید را نشان می دهد. این الگو بسته به شرایط خاص قیمت و نحوه تشکیل آن، می تواند در چندین مدل یا نوع مختلف ظاهر شود. در ادامه به بررسی انواع مختلف الگوی پیرسینگ خواهیم پرداخت.

پیرسینگ پایدار (Sustained Piercing)

در این نوع از الگوی پیرسینگ، قیمت پس از تشکیل الگو، همچنان روند صعودی را حفظ می کند و به سطوح بالا تری حرکت می کند. این نوع از الگو معمولا قوی تر و قابل اعتماد تر از سایر انواع است.

پیرسینگ ناپایدار (Unsustained Piercing)

برخلاف نوع پایدار، در پیرسینگ ناپایدار، قیمت پس از تشکیل الگو، نمی تواند روند صعودی را حفظ کند و دوباره به سمت پایین برمی گردد. این نوع از الگو ضعیف تر بوده و احتمال شکست آن بیشتر است.

پیرسینگ عمیق (Deep Piercing)

در این نوع از الگوی پیرسینگ، کندل دوم (سبز) بسیار قوی است و بیش از 50 درصد دامنه قیمت کندل اول (قرمز) را پوشش می دهد. این نوع از الگو سیگنال های قوی تری را ارائه می کند.

پیرسینگ کم عمق (Shallow Piercing)

در مقابل، در پیرسینگ کم عمق، کندل دوم (سبز) تنها 50 درصد یا کم تر از دامنه قیمت کندل اول (قرمز) را پوشش می دهد. این نوع از الگو ضعیف تر محسوب می شود و احتمال شکست آن بیشتر است.

آگاهی از انواع مختلف الگوی پیرسینگ به معامله گران کمک می کند تا بتوانند قدرت و اعتبار این الگو را بهتر ارزیابی کنند و بر اساس آن تصمیمات معامله گری مناسب تری بگیرند. همچنین، ترکیب این الگو با سایر ابزار های تحلیل تکنیکال می تواند اطمینان بیشتری در مورد احتمال تغییر روند ایجاد کند.

آموزش استفاده از الگوی کندلی پیرسینگ در معاملات

الگو های کندلستیکی ابزار های قدرتمندی هستند که به معامله گران کمک می کنند تا روند های قیمتی را شناسایی کرده و زمان مناسب برای ورود و خروج از معاملات را تشخیص دهند. یکی از این الگو های معروف، الگوی پیرسینگ (Piercing Line) است که می تواند سیگنال های قوی برای شروع یک روند صعودی را ارائه دهد.

در ادامه، نحوه استفاده از الگوی پیرسینگ در معاملات فارکس را آموزش خواهیم داد.

تشخیص الگوی پیرسینگ

اولین گام در استفاده از الگوی پیرسینگ، شناسایی صحیح این الگو در نمودار قیمت است. الگوی پیرسینگ از دو کندل متوالی تشکیل شده است:

- کندل اول: یک کندل نزولی قوی با بدنه بزرگ و سایه های کوچک یا بدون سایه.

- کندل دوم: یک کندل صعودی که با یک شکاف نزولی (Gap Down) از قیمت پایانی کندل اول باز می شود، اما بدنه آن حداقل 50 درصد از دامنه کندل اول را پوشش می دهد و قیمت پایانی آن بالا تر از نقطه میانی کندل اول قرار می گیرد.

تأیید الگوی پیرسینگ

پس از شناسایی الگوی پیرسینگ، باید آن را با سایر ابزار ها و شاخص های تحلیل تکنیکال تأیید کنید. برای مثال، می توانید از میانگین های متحرک، اندیکاتور های مُمنتوم یا سایر الگو های کندلستیکی استفاده کنید.

ورود به معامله

اگر الگوی پیرسینگ با موفقیت تشکیل شد و توسط سایر ابزار های تحلیل تکنیکال تأیید شد، می توانید یک پوزیشن خرید در جهت روند صعودی احتمالی باز کنید. نقطه ورود معمولا بالا تر از قیمت پایانی کندل دوم (کندل سبز) در الگوی پیرسینگ است.

مدیریت ریسک

مدیریت ریسک یکی از مهم ترین جنبه های معامله گری موفق است. برای الگوی پیرسینگ، می توانید یک سطح محافظت از ضرر (Stop Loss) را زیر نقطه پایین ترین کندل دوم (کندل سبز) قرار دهید. این به شما اجازه می دهد تا در صورت برگشت قیمت، ضرر محدودی را متحمل شوید.

خروج از معامله

برای خروج از معامله، می توانید از اهداف سود مشخصی استفاده کنید یا از ابزار های تحلیل تکنیکال دیگر برای شناسایی زمان مناسب خروج کمک بگیرید. برخی از معامله گران ترجیح می دهند که بخشی از سود را در معامله نگه دارند تا از روند صعودی بیشتر بهره مند شوند.

مزایای استفاده از الگوی پیرسینگ

الگوی کندلستیکی پیرسینگ (Piercing Line) یکی از الگو های معروف و قدرتمند در تحلیل تکنیکال است که می تواند سیگنال های خرید قابل اعتمادی را در پایان یک روند نزولی نشان دهد. این الگو به دلیل ویژگی های منحصر به فردش، مزایای زیر را برای معامله گران دارد:

- شناسایی آسان: تنها از دو کندل تشکیل شده و ویژگی های آن به راحتی قابل تشخیص است.

- سیگنال های قوی: نشان دهنده احتمال شروع یک روند صعودی جدید است.

- کاربرد در بازار های مختلف: در انواع بازار های مالی از جمله فارکس، سهام و کریپتو قابل استفاده است.

- مدیریت ریسک ساده: محافظت از ضرر می تواند زیر نقطه پایین کندل دوم قرار گیرد.

- قابلیت ترکیب با سایر ابزارها: می تواند با میانگین های متحرک، اندیکاتور ها و سایر الگو ها ترکیب شود.

نظر نویسنده در باره الگو کندلی پیرسینگ

الگوی کندلی پیرسینگ (Piercing) یکی از الگوهای پرقدرت در تحلیل تکنیکال است که به ویژه در انتهای روندهای نزولی سیگنالهای خرید قوی ارائه میدهد. این الگو از دو کندل تشکیل شده است: کندل اول نزولی و کندل دوم صعودی که باید حداقل 50% از دامنه کندل اول را پوشش دهد و بالاتر از نقطه میانی کندل اول بسته شود.

ویژگیهای کلیدی این الگو شامل شکاف نزولی در ابتدای کندل دوم و قدرت کندل دوم است که نشان دهنده احتمال بازگشت روند به سمت صعودی است.

استفاده مؤثر از الگوی پیرسینگ نیازمند شناسایی دقیق و تأیید آن با ابزارهای تحلیل تکنیکال دیگر است. همچنین، مدیریت ریسک با تعیین سطح استاپ لاس مناسب و تنظیم اهداف سود برای خروج به موقع از معامله، از اهمیت ویژه ای برخوردار است.

در نتیجه، با توجه به قدرت و سادگی شناسایی این الگو، معامله گران میتوانند از آن برای بهبود عملکرد معاملاتی خود و افزایش بازدهی استفاده کند.

سوالات متداول

آیا الگوی پیرسینگ فقط در بازار فارکس کاربرد دارد؟

خیر الگوی پیرسینگ یک الگوی کندلستیکی است که در انواع بازار های مالی از جمله سهام، کریپتو و کالا ها نیز قابل استفاده است.

چه زمانی باید از یک پوزیشن خرید بر اساس الگوی پیرسینگ خارج شد؟

برای خروج از معامله می توانید از اهداف سود مشخصی استفاده کنید یا از ابزار های تحلیل تکنیکال دیگر برای شناسایی زمان مناسب خروج کمک بگیرید.

چه نوع از الگوی پیرسینگ قوی تر محسوب می شود؟

الگوی پیرسینگ عمیق (Deep Piercing) که در آن کندل دوم (سبز) بیش از 50 درصد دامنه قیمت کندل اول (قرمز) را پوشش می دهد، قوی تر محسوب می شود.

چگونه میتوان الگوی نفوذی را با سایر شاخص های تکنیکال ترکیب کرد؟

ترکیب الگوی نفوذی با شاخص های تکنیکال دقت تحلیل ها را افزایش میدهد. به عنوان مثال، اگر RSI در ناحیه فروش بیش از حد باشد و الگوی نفوذی ظاهر شود، احتمال تغییر روند بیشتر است. استفاده از مکدی (MACD) و میانگین متحرک (MA) نیز مفید است.

افزایش حجم معاملات در شمع دوم تأییدیه ای قوی برای تغییر روند است. این ترکیبات به معامله گران کمک میکند با اطمینان بیشتری وارد معاملات شوند و ریسک های خود را کاهش دهند.

الگوی نفوذی چیست و چگونه در معاملات فارکس استفاده می شود؟

الگوی نفوذی (Piercing Pattern) در پایان روند نزولی ظاهر میشود و نشان دهنده تغییر احتمالی به سمت صعودی است. این الگو از دو شمع تشکیل شده: شمع اول نزولی و شمع دوم صعودی که بیش از نیمی از بدنه شمع اول را میپوشاند.

در فارکس، این الگو به عنوان سیگنال خرید استفاده میشود. برای تأیید، حجم معاملات بالا و شاخصهایی مانند RSI را بررسی کنید. همچنین، تعیین استاپ لاس زیر پایینترین نقطه شمع دوم مهم است.

- 1. آموزش الگوی کندلی پیرسینگ✅ شناسایی فرصت های معاملاتی با «Piercing Candle»

- 2. ویژگی های الگوی کندلی پیرسینگ چیست؟

- 3. الگو کندلی پیرسینگ چندمدل دارد؟!

- 1.3. پیرسینگ پایدار (Sustained Piercing)

- 2.3. پیرسینگ ناپایدار (Unsustained Piercing)

- 3.3. پیرسینگ عمیق (Deep Piercing)

- 4.3. پیرسینگ کم عمق (Shallow Piercing)

- 4. آموزش استفاده از الگوی کندلی پیرسینگ در معاملات

- 1.4. تشخیص الگوی پیرسینگ

- 2.4. تأیید الگوی پیرسینگ

- 3.4. ورود به معامله

- 4.4. مدیریت ریسک

- 5.4. خروج از معامله

- 5. مزایای استفاده از الگوی پیرسینگ

- 6. نظر نویسنده در باره الگو کندلی پیرسینگ

![ناحیه BPR چیست و چرا قیمت به آن واکنش میدهد؟💢 [Balanced Price Range در ICT]](https://copytrade.biz/wp-content/uploads/2025/07/bpr-in-trading-01-150x150.webp)

سلام برای تعیین دقیق نقطه ورود به معامله چه نکاتی را باید رعایت کرد؟