اهرم در فیوچرز چیست؟🌟 بررسی تاثیر اهرم در معاملات آتی

- صفحه اصلی

- آموزش رایگان فارکس 🌟

- اهرم در فیوچرز چیست؟🌟 بررسی تاثیر اهرم در معاملات آتی

اهرم در معاملات فیوچرز چیست؟✅ [کاربرد اهرم در فیوچرز]

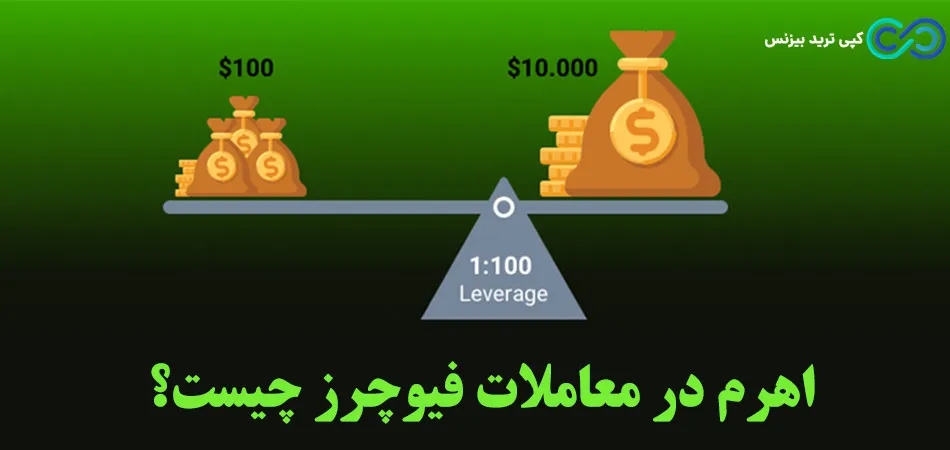

استفاده از اهرم (Leverage) یکی از راه های کسب سودهای بیشتر با پول کمتر از بازارهای مالی می باشد. در معاملات فیوچرز بطور تکنیکی از اهرم برای افزایش سود استفاده می شود.

اهرم در معاملات فیوچرز (Leverage) به استفاده از سرمایه ای کوچک برای کنترل موقعیت معاملاتی با ارزش بیشتر از سرمایه ای که معامله گر دارد، اشاره دارد.

به بیان دیگر، معامله گران می توانند با استفاده از اهرم، مبالغ بزرگ تری را نسبت به میزان سرمایه ای که واقعاً در حساب های خود دارند، معامله کنند.

این کار از طریق معامله با مارجین (Margin) انجام می شود، که در آن کارگزار به معامله گر اجازه می دهد تا با پرداخت یک مبلغ کوچک به عنوان تضمین، موقعیت های بزرگ تری را باز کند.

به عنوان مثال، اگر نسبت اهرم 1:10 باشد، یک معامله گر می تواند با 1,000$، موقعیتی به ارزش 10,000$ باز کند.

عملکرد معاملات اهرم به چه صورت است؟

افتتاح موقعیت

معامله گر با استفاده از مقدار کمی از سرمایه شخصی خود (که به عنوان مارجین شناخته می شود) یک موقعیت معاملاتی را باز می کند. کارگزار یا صرافی مابقی سرمایه مورد نیاز برای تحت پوشش قرار دادن کل موقعیت را فراهم می کند.

نگهداری موقعیت

معامله گر باید میزانی از سرمایه را به عنوان “حداقل مارجین” در حساب خود نگه دارد. اگر ارزش موقعیت کاهش یابد و مارجین زیر حداقل مورد نیاز برسد، معامله گر باید سرمایه بیشتری را به حساب خود واریز کند یا بخشی از موقعیت خود را ببندد.

بستن موقعیت

معامله گر در نهایت موقعیت خود را می بندد یا بازار خود به خود موقعیت را می بندد اگر مارجین به سطحی برسد که دیگر نمی توان آن را حفظ کرد. سود یا زیان نهایی بر اساس تفاوت بین قیمت خرید و فروش و همچنین هزینه های مرتبط (مانند کمیسیون ها و بهره شبانه) محاسبه می شود.

عملکرد اهرم در معاملات فیوچرز می تواند پتانسیل سودآوری را چشمگیراً افزایش دهد زیرا معامله گران می توانند از نوسانات قیمتی بیشتری نسبت به سرمایه اولیه شان بهره مند شوند.

با این حال، این پتانسیل برای سود بالا تر، ریسک بالا تری نیز به همراه دارد، زیرا زیان ها نیز می تواند به همان نسبت افزایش یابد.

اگر بازار به خلاف جهت پیش بینی شده توسط معامله گر حرکت کند، معامله گر ممکن است خیلی سریع مارجین خود را از دست بدهد و مجبور به بستن موقعیت با زیان شود.

انواع اهرم در معاملات فیوچرز

اهرم در معاملات فیوچرز معمولاً به دو دسته تقسیم می شود:

اهرم ثابت

این نوع اهرم توسط کارگزار یا صرافی ارائه می شود و نسبت اهرم ثابت در طول مدت معامله تغییر نمی کند. به عنوان مثال، اگر نسبت اهرم 1:20 باشد، این نسبت در طول دوره معامله تغییر نخواهد کرد.

اهرم متغیر

در این نوع، نسبت اهرم می تواند بر اساس شرایط بازار، حجم معامله، یا سیاست های کارگزار تغییر کند. برخی از صرافی ها اجازه می دهند که معامله گران خودشان میزان اهرم را تنظیم کنند، که می تواند از نسبت های پایین مانند 1:2 تا نسبت های بالا تر مانند 1:100 یا حتی بیشتر متغیر باشد.

چگونه می توانیم سود حاصل از معاملات دارای لوریج را محاسبه کنیم؟

برای محاسبه سود حاصل از معاملات دارای اهرم (لوریج)، می توانید از فرمول زیر استفاده کنید:

فرمول محاسبه سود:

سود (یا زیان) = (( قیمت فروش – قیمت خرید ) × تعداد واحد ها) نسبت اهرم

مراحل محاسبه سود:

- تعیین تغییر قیمت: ابتدا تفاوت بین قیمت خرید و قیمت فروش را محاسبه کنید.

- تعیین تعداد واحد ها: تعداد قرارداد های فیوچرز یا واحد هایی که معامله شده اند را مشخص کنید.

- اعمال نسبت اهرم: نسبت اهرمی که استفاده کرده اید را در نظر بگیرید.

- محاسبه سود یا زیان: حاصل ضرب تغییر قیمت در تعداد واحد ها و نسبت اهرم را محاسبه کنید تا به سود یا زیان خالص برسید.

نکته: باید توجه داشت که هزینه های اضافی مانند کمیسیون ها، بهره های شبانه و هزینه های تراکنش را نیز در نظر بگیرید، زیرا این هزینه ها بر سود خالص شما تأثیر می گذارند.

مثال:

فرض کنید شما یک قرارداد فیوچرز را با قیمت 200 دلار خریداری کرده اید و با قیمت 210 دلار فروخته اید. شما یک قرارداد را با نسبت اهرم 1:10 معامله کرده اید.

100 = (( 200 – 210 ) × 1) 10

پس شما 100 دلار سود کرده اید، بدون در نظر گرفتن هزینه های اضافی.

نقاط مثبت و منفی در استفاده از اهرم در معاملات آتی

| نقاط مثبت | نقاط منفی |

| افزایش بازده بالقوه | افزایش ریسک زیان |

| با استفاده از لوریج، سرمایه گذاران می توانند بازده بالقوه بیشتری به دست آورند. | اهرم می تواند منجر به زیان های بزرگ تری شود، گاهی اوقات بیش از میزان سرمایه اولیه. |

| دسترسی به سرمایه بیشتر | هزینه های تأمین مالی |

| اهرم به سرمایه گذاران اجازه می دهد تا با سرمایه کمتر، مبالغ بیشتری را معامله کنند. | استفاده از بدهی معمولاً همراه با پرداخت بهره یا هزینه های دیگر است. |

| تنوع بخشی بهتر | مارجین کال ها |

| سرمایه گذاران می توانند با استفاده از لوریج، پرتفوی خود را گسترش دهند. | اگر بازار بر خلاف پیش بینی حرکت کند، ممکن است نیاز به تأمین مارجین اضافی باشد. |

| قابلیت انعطاف در استراتژی ها | تحت فشار قرار گرفتن نقدینگی |

| اهرم امکان پیاده سازی استراتژی های معاملاتی پیچیده تر را فراهم می کند. | استفاده از اهرم می تواند منابع نقدی را تحت فشار قرار دهد و باعث کاهش انعطاف پذیری مالی شود. |

| سرعت عمل در فرصت ها | تصمیمات احساسی |

| سرمایه گذاران می توانند به سرعت وارد فرصت های معاملاتی شوند بدون نیاز به تأمین کل مبلغ معامله. | ریسک بالا ممکن است سرمایه گذاران را به تصمیم گیری های هیجانی سوق دهد که می تواند زیان آور باشد. |

استفاده از اهرم چه ریسکی دارد؟

استفاده از اهرم یا لوریج در مالی، به معنای استفاده از بدهی (قرض) برای افزایش میزان سرمایه گذاری است. استفاده از اهرم می تواند سود های بالقوه را افزایش دهد، اما در عین حال ریسک هایی را نیز به دنبال دارد

افزایش ریسک زیان

با افزایش میزان اهرم، حتی تغییرات کوچک در بازار می توانند تأثیر بزرگی بر سرمایه گذاری داشته باشند و منجر به زیان های بزرگ تری نسبت به میزان سرمایه اصلی شوند.

تعهد به بازپرداخت بدهی

وقتی از اهرم استفاده می کنید، متعهد به بازپرداخت بدهی و بهره آن هستید، صرف نظر از عملکرد سرمایه گذاری.

نوسانات بازار

بازار ها می توانند ناپایدار باشند، و استفاده از اهرم در شرایط ناپایدار می تواند ریسک زیان های بزرگ را افزایش دهد.

مارجین کال

اگر بازار به ضرر موقعیت اهرم دار حرکت کند، سرمایه گذار ممکن است مجبور شود مبلغ بیشتری را به حساب خود واریز کند تا از موقعیت خود حمایت کند، که به این فرایند مارجین کال گفته می شود.

تأثیر روانی

استفاده از اهرم می تواند فشار روانی بیشتری بر سرمایه گذار اعمال کند، چون خطر زیان های بزرگ وجود دارد.

چه کسانی می توانند از لوریج استفاده کنند؟

استفاده از لوریج محدودیت خاصی ندارد و انواع مختلفی از سرمایه گذاران و مدیران مالی می توانند از آن استفاده کنند:

- سرمایه گذاران فردی: افراد می توانند از طریق وام ها، خطوط اعتباری یا ابزار های مالی مانند اختیار معامله (آپشن ها) و قراردادهای آتی لوریج استفاده کنند.

- شرکت ها: شرکت ها می توانند برای رشد و گسترش کسب وکارشان، برای خرید تجهیزات یا دیگر شرکت ها، از اهرم استفاده کنند.

- صندوق های سرمایه گذاری: صندوق های سرمایه گذاری مشترک، صندوق های سرمایه گذاری خصوصی و صندوق های با درآمد ثابت نیز ممکن است از اهرم برای افزایش بازده استفاده کنند.

- معامله گران: معامله گران در بازارهای مالی مانند فارکس، کالا ها و شاخص ها اغلب از لوریج برای افزایش سود های بالقوه خود استفاده می کنند.

- شرکت های سرمایه گذاری: شرکت های سرمایه گذاری و بانک ها می توانند اهرم را به عنوان بخشی از استراتژی های مالی خود به کار ببرند.

تمام این اشخاص باید قبل از استفاده از لوریج، دانش کافی در مورد معاملات مالی و ریسک های مرتبط با آن داشته باشند و همچنین توانایی مدیریت ریسک را داشته باشند.

نکات ضروری استفاده از لوریج در قرارداد های آتی

- درک بازار های آتی: قبل از استفاده از لوریج، باید اصول و نحوه عملکرد بازار های آتی را درک کنید.

- شناخت ریسک ها: آگاهی از ریسک های مرتبط با استفاده از لوریج در قرارداد های آتی ضروری است.

- مدیریت سرمایه: تنها بخشی از سرمایه که آمادگی از دست دادن آن را دارید باید در معرض اهرم قرار گیرد.

- تنظیمات مارجین: باید میزان مارجین اولیه و حفظ مارجین را مدیریت کنید تا از مارجین کال جلوگیری کنید.

- استراتژی خروج: داشتن یک برنامه و استراتژی مشخص برای خروج از معامله قبل از ورود به آن ضروری است.

- تنوع بخشی: از قرار دادن تمام سرمایه خود در یک موقعیت معاملاتی با لوریج بالا خودداری کنید.

نظر نویسنده درباره اهرم در معاملات فیوچرز

استفاده از اهرم یا لوریج در معاملات فیوچرز ابزاری قدرتمند است که به معامله گران اجازه میدهد با سرمایه ای کوچک تر، موقعیت های بزرگ تری را کنترل کنند و از نوسانات قیمتی سود بیشتری ببرند.

این ابزار مالی میتواند بازده بالقوه را افزایش دهد و دسترسی به سرمایه بیشتر را فراهم کند، اما همزمان ریسک زیان های بزرگ تر و نیاز به “مدیریت دقیق سرمایه” و “مارجین” را نیز به همراه دارد.

در کل، بهره گیری از اهرم میتواند سود آوری معاملات را به میزان چشمگیری افزایش دهد، اما باید با آگاهی کامل از ریسک ها و استراتژی های مدیریت سرمایه همراه باشد تا از زیان های احتمالی جلوگیری شود و فشار روانی کاهش یابد. استفاده از این ابزار نیازمند دانش عمیق از بازارهای مالی و توانایی مدیریت ریسک است.

سوالات متداول

چه کسانی می توانند از اهرم در معاملات استفاده کنند؟

افراد مختلفی مانند سرمایه گذاران فردی، شرکت ها، صندوق های سرمایه گذاری و معامله گران می توانند از اهرم استفاده کنند، اما باید آگاهی کافی از ریسک های آن داشته و توانایی مدیریت آن را داشته باشند.

چه مزایایی استفاده از اهرم در معاملات فیوچرز دارد؟

افزایش بازده بالقوه، دسترسی به سرمایه بیشتر، تنوع بخشی بهتر و انعطاف پذیری در استراتژی ها از جمله مزایای استفاده از اهرم در معاملات فیوچرز است.

چه ریسک هایی استفاده از اهرم در معاملات فیوچرز دارد؟

افزایش ریسک زیان، تعهد به بازپرداخت بدهی، نوسانات بازار و مارجین کال از جمله ریسک های اصلی استفاده از اهرم در معاملات فیوچرز است.

- 1. اهرم در معاملات فیوچرز چیست؟✅ [کاربرد اهرم در فیوچرز]

- 2. عملکرد معاملات اهرم به چه صورت است؟

- 1.2. افتتاح موقعیت

- 2.2. نگهداری موقعیت

- 3.2. بستن موقعیت

- 3. انواع اهرم در معاملات فیوچرز

- 1.3. اهرم ثابت

- 2.3. اهرم متغیر

- 4. چگونه می توانیم سود حاصل از معاملات دارای لوریج را محاسبه کنیم؟

- 5. نقاط مثبت و منفی در استفاده از اهرم در معاملات آتی

- 6. استفاده از اهرم چه ریسکی دارد؟

- 1.6. افزایش ریسک زیان

- 2.6. تعهد به بازپرداخت بدهی

- 3.6. نوسانات بازار

- 4.6. مارجین کال

- 5.6. تأثیر روانی

- 7. چه کسانی می توانند از لوریج استفاده کنند؟

- 8. نکات ضروری استفاده از لوریج در قرارداد های آتی

- 9. نظر نویسنده درباره اهرم در معاملات فیوچرز

![تقویم تعطیلات فارکس چیست و چه کاربردی دارد؟🌟[Forex Holidays Calendar] ابزار ضروری برای تریدرهای بازار جهانی!](https://copytrade.biz/wp-content/uploads/2025/03/forex-holidays-calendar-01-150x150.webp)

حداکثر چه لوریجی برای معاملات مناسبه ؟