فراکتال در تحلیل تکنیکال چیست؟ 💫معنی فراکتال (Fractal) در فارکس

- صفحه اصلی

- آموزش رایگان فارکس 🌟

- فراکتال در تحلیل تکنیکال چیست؟ 💫معنی فراکتال (Fractal) در فارکس

آشنایی با فراکتال و الگوهای آن

در بازار فارکس هر تریدر نیازمند تحلیل نمودارهای قیمتی می باشد. در این میان هر معامله گر نیز از استراتژی فارکس مختص به خود استفاده می نماید.

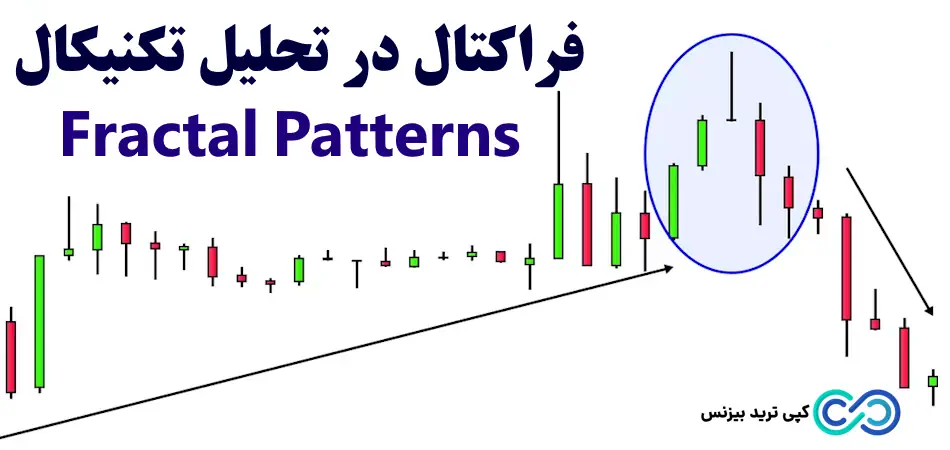

الگوهای فراکتال در تحلیل تکنیکال به موارد تکرار شونده اشاره دارد که روند تغییر قیمت احتمالی در زمان های مشخصی را کشف می نماید. این ساختار در طبیعت نیز مشاهده می شود.

معنی فراکتال (Fractal) در فارسی برخال می باشد که به ساختارهای هندسی گفته می شود که هر بخش با کل آن همانند می باشد. البته این کلمه از از واژه لاتین [Fractus] به معنی شکست گرفته شده است.

🔥فراکتال در تحلیل تکنیکال چیست؟

فراکتال در تحلیل تکنیکال یک الگوی چارتی است که توسط بیل ویلیامز (Bill Williams)، یک معامله گر و نویسنده معروف، معرفی شده است.

این اصطلاح برگرفته از ریاضیات فراکتالی است که به بررسی الگو های تکرارشونده در طبیعت می پردازد. در تحلیل تکنیکال، فراکتال ها نشان دهنده نقاطی در نمودار قیمت هستند که نشان گر تغییرات احتمالی در جهت بازار می باشند.

مزایای استفاده از فراکتال در تحلیل تکنیکال

- تشخیص نقاط کلیدی: فراکتال ها می توانند به تشخیص نقاط برگشتی بازار کمک کنند که می تواند برای قرار دادن دستورات توقف ضرر (stop-loss) و برداشت سود (take-profit) مفید باشد.

- ساختار بازار: فراکتال ها به تحلیل گران کمک می کنند تا ساختار بازار را بهتر درک کنند و الگو های تکرار شونده را در نمودار های قیمت تشخیص دهند.

- استفاده آسان: برای تشخیص فراکتال ها در نمودار ها نیازی به محاسبات پیچیده نیست، و اغلب اوقات می توان به صورت بصری و با استفاده از اندیکاتور های استاندارد آن ها را شناسایی کرد.

- ترکیب پذیری: فراکتال ها را می توان با سایر ابزار های تحلیل تکنیکال مانند خطوط روند، میانگین های متحرک و دیگر اندیکاتور ها ترکیب کرد تا دقت تحلیل را افزایش دهند.

معایب استفاده از فراکتال در تحلیل تکنیکال

- تأخیر در سیگنال ها: فراکتال ها ممکن است به دلیل نیاز به تکمیل الگو قبل از تایید، سیگنال هایی با تأخیر ارائه دهند که ممکن است فرصت های معاملاتی را از دست بدهند.

- سیگنال های کاذب: مانند سایر اندیکاتور های تکنیکال، فراکتال ها نیز ممکن است سیگنال های کاذب ایجاد کنند، به ویژه در بازارهایی که بی نظمی و نوسان زیادی دارند.

- نیاز به تایید: فراکتال ها بهتر است همراه با سایر اندیکاتور ها یا تحلیل های فاندامنتال برای تایید سیگنال ها استفاده شوند تا از اعتبار آن ها اطمینان حاصل شود.

- پیچیدگی در تفسیر: برای معامله گران تازه کار، درک و تفسیر صحیح فراکتال ها ممکن است کمی چالش برانگیز باشد.

معرفی انواع الگو های فراکتال

الگو های فراکتالی، در واقع ترکیبی از الگو های قیمتی شناخته شده در تحلیل تکنیکال هستند که اغلب در نمودار های قیمتی مشاهده می شوند. در ادامه توضیحی در مورد هر یک می پردازیم:

الگوی سر و شانه

این الگو معمولاً در انتهای یک روند صعودی ظاهر می شود و به عنوان یک سیگنال برگشتی مورد توجه قرار می گیرد. الگو شامل سه قله است که قله میانی (سر) بلندتر از دو قله دیگر (شانه ها) است. وقتی که قیمت پس از تشکیل قله دوم (شانه راست) از خط گردن الگو پایین می آید، تکمیل الگو تایید می شود.

الگوی پرچم و کانال

الگوهای پرچم و کانال اغلب در ادامه یک روند قوی رخ می دهند. الگوی پرچم شامل یک حرکت شدید قیمتی است که به دنبال آن یک دوره تصحیح کوچک می آید که شبیه به یک مستطیل کوچک می ماند. در مقابل، الگوی کانال شامل دو خط روند موازی است که قیمت در بین آن ها نوسان می کند.

الگوی مثلث

الگو های مثلث می توانند به سه دسته تقسیم شوند: مثلث صعودی، مثلث نزولی و مثلث متقارن. هر کدام از این الگو ها شامل دو خط روند هستند که به سمت یکدیگر میل می کنند و یک مثلث را تشکیل می دهند. این الگو ها می توانند نشان دهنده ادامه یا برگشت روند باشند بسته به جهت شکست قیمت از مثلث.

الگوی گارتلی

الگوی گارتلی یکی از الگو های هارمونیک است که با استفاده از نسبت های فیبوناچی برای تعیین نقاط برگشت احتمالی قیمت ایجاد می شود. این الگو شامل چندین پا و اصلاح قیمت است که به شکل خاصی ترسیم می شود و می تواند نشان دهنده یک فرصت برای ورود یا خروج از معامله باشد.

الگوهای هارمونیک

الگو های هارمونیک گروهی از الگو های تحلیل تکنیکال هستند که بر پایه نسبت های فیبوناچی کار می کنند. این الگوها شامل الگو های گارتلی، پروانه (Butterfly)، خفاش (Bat)، کوسه (Shark) و دیگران هستند. هر الگو دارای نسبت های خاصی است که برای تعیین نقاط برگشتی پتانسیل قیمت به کار می روند.

نحوه شناسایی الگوهای فراکتال در نمودارها

شناسایی الگو های فراکتال در نمودار های قیمتی می تواند برای تحلیلگران فنی که به دنبال یافتن نقاط ورود و خروج در بازارهای مالی هستند، مفید باشد. الگو های فراکتال الگوهایی هستند که در مقیاس های مختلف تکرار می شوند و می توانند نشان دهنده تغییرات بالقوه در روند بازار باشند.

برای شناسایی الگو های فراکتال در نمودار ها، می توانید مراحل زیر را دنبال کنید:

گام #1: آشنایی با الگوهای فراکتالی

اولین قدم، شناخت انواع الگو های فراکتال است. دو الگوی اصلی فراکتال شامل:

الگوی برگشتی: معمولا به صورت سر و شانه ها، دوقلوهای بالایی و پایینی، و یا سه قله و سه دره دیده می شوند.

الگوی ادامه دهنده: مانند پرچم ها، مستطیل ها، و یا مثلث ها که نشان دهنده تداوم روند فعلی پس از یک دوره تثبیت است.

گام #2: تعیین مقیاس زمانی

الگو های فراکتال می توانند در مقیاس های زمانی مختلفی از نمودارها ظاهر شوند، از نمودار های چند دقیقه ای تا روزانه و هفتگی. انتخاب مقیاس زمانی مناسب بستگی به استراتژی معاملاتی شما دارد.

گام #3: استفاده از ابزارهای نموداری

استفاده از خطوط روند، سطوح حمایت و مقاومت و سایر اندیکاتور های فنی می تواند به شناسایی و تایید الگو های فراکتال کمک کند. بسیاری از پلتفرم های معاملاتی دارای ابزار هایی هستند که به طور خودکار الگو ها را شناسایی و نشان می دهند.

گام #4: تمرین و تجربه

یافتن الگو های فراکتالی در نمودار ها ممکن است در ابتدا دشوار باشد، اما با تمرین و تجربه، توانایی شما در شناسایی این الگوها بهبود می یابد. تمرین با تحلیل نمودار های گذشته و تطابق الگو های فراکتالی دیده شده با نتایج واقعی می تواند مفید باشد.

گام #5: توجه به تاییدیه های دیگر

الگو های فراکتالی نباید به تنهایی مورد استفاده قرار گیرند. همیشه به دنبال تاییدیه های دیگر باشید، مانند حجم معاملاتی، اندیکاتور های روند، یا سیگنال های شاخص قدرت نسبی (RSI)، تا از قوت سیگنال های خود اطمینان حاصل کنید.

گام #6: مدیریت ریسک

هنگام عمل بر اساس الگو های فراکتال، همیشه باید یک استراتژی مدیریت ریسک مشخص داشته باشید. تعیین حد ضرر و هدف سود بخش مهمی از هر استراتژی معاملاتی است.

به یاد داشته باشید که الگو های فراکتال مانند هر ابزار تحلیل فنی دیگری، همیشه 100% دقیق نیستند و باید به عنوان بخشی از یک استراتژی معاملاتی جامع و در کنار سایر تحلیل ها و شواهد مورد استفاده قرار گیرند.

کاربرد الگو های «Fractal» در پیش بینی قیمت چیست؟

کاربرد الگو های فراکتال در پیش بینی قیمت می تواند به سه جنبه کلیدی که شما اشاره کرده اید تقسیم شود:

شناسایی سطوح حمایت و مقاومت

الگو های فراکتال می توانند به شناسایی سطوح کلیدی حمایت و مقاومت کمک کنند که در آن ها قیمت ممکن است رفتار معکوسی داشته باشد یا از این سطوح پیروی کند. به عنوان مثال:

- سطوح حمایت: کف های قیمتی که در آن ها تقاضا به اندازه ای قوی است که از کاهش بیشتر قیمت جلوگیری می کند.

- سطوح مقاومت: سقف های قیمتی که در آن ها عرضه به اندازه ای زیاد است که از افزایش بیشتر قیمت ممانعت می ورزد.

پیش بینی روند آینده قیمت

الگو های فراکتال می توانند نشان دهنده تغییرات بالقوه در روند بازار باشند. از طریق تحلیل الگو ها، معامله گران ممکن است بتوانند روند آینده قیمت ها را پیش بینی کنند:

- الگو های برگشتی: ممکن است نشان دهنده تغییر روند باشند. به طور مثال، الگوی سر و شانه ها ممکن است نشان دهنده پایان یک روند صعودی و آغاز یک روند نزولی باشد.

- الگو های ادامه دهنده: به معامله گران کمک می کنند تا تشخیص دهند که یک دوره تثبیت یا تصحیح ممکن است به پایان رسیده و روند اصلی احتمالاً ادامه خواهد یافت.

تعیین نقاط ورود و خروج از معامله

معامله گران از الگو های فراکتال برای تعیین بهترین زمان ها برای ورود یا خروج از معاملات استفاده می کنند:

- نقاط ورود: وقتی که الگوی فراکتال تکمیل می شود و تایید می گردد، معامله گران ممکن است این را به عنوان یک فرصت برای ورود به معامله ببینند.

- نقاط خروج: اگر قیمت پس از تشکیل الگو به طور مثال شکست سطح حمایت یا مقاومت را تجربه کند، ممکن است این شرایط به عنوان یک سیگنال برای بستن یا خروج از معامله تلقی شود.

نکات مهم در استفاده از الگوهای فراکتال

استفاده از الگو های فراکتال در تحلیل تکنیکال می تواند بسیار کاربردی باشد، ولی باید با احتیاط و در کنار سایر ابزارها به کار رود. در زیر نکات مهمی را که باید هنگام استفاده از الگو های فراکتال در نظر داشته باشید، بیان می کنم:

عدم اتکا کامل به الگوها

- تحلیل فراکتالی نباید تنها منبع تصمیم گیری باشد. بازار های مالی پیچیده و دینامیک هستند و الگو های فراکتال ممکن است همیشه دقیق نباشند.

- وجود نویز در بازار می تواند سبب شود تا الگو های فراکتال نتوانند صحیح عمل کنند.

- تغییرات بنیادین مانند اخبار مهم اقتصادی یا تغییرات سیاست های پولی می توانند الگو های فراکتال را دستخوش تغییر کنند.

استفاده از سایر ابزارهای تحلیل تکنیکال

- ترکیب با اندیکاتور ها: مانند میانگین متحرک (Moving Averages)، اندیکاتور RSI (Relative Strength Index) و MACD (Moving Average Convergence Divergence) برای تایید سیگنال های فراکتال.

- الگو های شمعی: استفاده از الگوهای کندل استیک می تواند به درک بهتر حرکات قیمتی و تصمیم گیری کمک کند.

- حجم معاملات: توجه به حجم معاملات هنگام تشکیل الگوی فراکتال می تواند میزان اعتبار آن الگو را تایید کند.

مدیریت ریسک

- تعیین حد ضرر (Stop-Loss): همیشه قبل از ورود به معامله باید حد ضرر را مشخص کنید تا از زیان های بزرگ جلوگیری شود.

- اندازه معاملات: هر معامله باید تنها بخش کوچکی از سرمایه کل را شامل شود تا در صورت زیان، تأثیر آن بر کل سرمایه کم باشد.

- تنوع بخشی: سرمایه گذاری در دارایی ها یا ابزار های مختلف می تواند ریسک کلی پورتفوی را کاهش دهد.

نتیجه گیری درباره الگوهای فراکتال در تحلیل تکنیکال

فراکتال ها الگو های قیمتی تکرار شونده ای هستند که در تحلیل تکنیکال بازار های مالی کاربرد دارند. این الگو ها می توانند به شناسایی سطوح حمایت و مقاومت، پیش بینی روند آینده قیمت و تعیین نقاط ورود و خروج از معامله کمک کنند.

با این حال، استفاده از آن ها باید با احتیاط و در ترکیب با سایر ابزار های تحلیل تکنیکال و مدیریت ریسک صورت گیرد، زیرا هیچ روش تحلیلی نمی تواند تضمین کننده موفقیت کامل باشد. در نهایت، درک درست الگو های فراکتال (fractal patterns)، تجربه و آگاهی از شرایط بازار، کلید استفاده مؤثر از این ابزار در معاملات است.

سوالات متداول

فراکتال ها در تحلیل تکنیکال چه کاربردی دارند؟

فراکتال ها برای شناسایی نقاط کلیدی برگشت بازار و ساختار بازار استفاده می شوند. آن ها همچنین می توانند به تشخیص نقاط ورود و خروج از معامله کمک کنند.

چگونه می توان الگو های فراکتال را در نمودارها شناسایی کرد؟

شناسایی الگو های فراکتال نیازمند آشنایی با انواع آن ها، تعیین مقیاس زمانی مناسب و استفاده از ابزار های نموداری است. تمرین و تجربه نیز در بهبود توانایی شناسایی این الگو ها موثر است.

آیا می توان صرفاً بر اساس الگوهای فراکتال معامله کرد؟

خیر، نباید کاملاً به الگوهای فراکتال اتکا کرد. این الگو ها باید همراه با سایر ابزار های تحلیل تکنیکال و مدیریت ریسک استفاده شوند.

چه نکات مهمی باید در استفاده از فراکتال ها رعایت شود؟

استفاده از سایر ابزار های تحلیل تکنیکال، مدیریت ریسک و اعمال حد ضرر و حد سود از نکات مهم هستند. همچنین نباید کاملاً به الگو ها اتکا کرد.

آیا فراکتال ها همیشه 100% دقیق هستند؟

خیر، هیچ ابزار یا روش تحلیلی نمی تواند صد در صد دقیق باشد. الگو های فراکتال نیز تحت تأثیر نویز بازار و عوامل بنیادین قرار می گیرند.

- 1. آشنایی با فراکتال و الگوهای آن

- 2. 🔥فراکتال در تحلیل تکنیکال چیست؟

- 1.2. مزایای استفاده از فراکتال در تحلیل تکنیکال

- 2.2. معایب استفاده از فراکتال در تحلیل تکنیکال

- 3. معرفی انواع الگو های فراکتال

- 1.3. الگوی سر و شانه

- 2.3. الگوی پرچم و کانال

- 3.3. الگوی مثلث

- 4.3. الگوی گارتلی

- 5.3. الگوهای هارمونیک

- 4. نحوه شناسایی الگوهای فراکتال در نمودارها

- 1.4. گام #1: آشنایی با الگوهای فراکتالی

- 2.4. گام #2: تعیین مقیاس زمانی

- 3.4. گام #3: استفاده از ابزارهای نموداری

- 4.4. گام #4: تمرین و تجربه

- 5.4. گام #5: توجه به تاییدیه های دیگر

- 6.4. گام #6: مدیریت ریسک

- 5. کاربرد الگو های «Fractal» در پیش بینی قیمت چیست؟

- 1.5. شناسایی سطوح حمایت و مقاومت

- 2.5. پیش بینی روند آینده قیمت

- 3.5. تعیین نقاط ورود و خروج از معامله

- 6. نکات مهم در استفاده از الگوهای فراکتال

- 1.6. عدم اتکا کامل به الگوها

- 2.6. استفاده از سایر ابزارهای تحلیل تکنیکال

- 3.6. مدیریت ریسک

- 7. نتیجه گیری درباره الگوهای فراکتال در تحلیل تکنیکال

![ناحیه BPR چیست و چرا قیمت به آن واکنش میدهد؟💢 [Balanced Price Range در ICT]](https://copytrade.biz/wp-content/uploads/2025/07/bpr-in-trading-01-150x150.webp)