معاملات انتقالی یا کری ترید چیست؟ 💰[کسب درآمد از استراتژی «Carry Trade» در بازار فارکس!]

- صفحه اصلی

- آموزش رایگان استراتژی های فارکس

- معاملات انتقالی یا کری ترید چیست؟ 💰[کسب درآمد از استراتژی «Carry Trade» در بازار فارکس!]

معاملات انتقالی چیست؟💵 [راهنمای کامل کری تریدر شدن!]

معاملات انتقالی یکی از استراتژی های فارکس سودآور در بازار جفت ارز است که، امکان کسب درآمد اضافی را برای سرمایه گذاران فراهم می کند. معامله انتقالی را می توان نوعی سود گرفتن از پول قرضی دانست که بین ارز های فیات مختلف جا به جا می شود.

این استراتژی معاملاتی را کری ترید (Carry Trade) نیز می نامند و در اکثر مواقع یک پایه آن ارز دلار ایالات متحده آمریکا می باشد.

معامله گران با بررسی نرخ بهره بانکی کشور های مختلف و با پیگیری تقویم اقتصادی برای دستیابی به اخبار مجامع و روزهای انتشار نرخ بهره، از این استراتژی به عنوان یک سیگنال جفت ارز فارکس استفاده می نمایند و اقدام به معاملات کری ترید می نمایند!

| نام مقاله | معاملات انتقالی (Carry Trade) |

| مدت زمان مطالعه | 9 دقیقه |

| بهترین جفت ارزهای کری ترید | AUD/JPY – NZD/JPY – EUR/NZD |

| پشتیبانی | تلگرام |

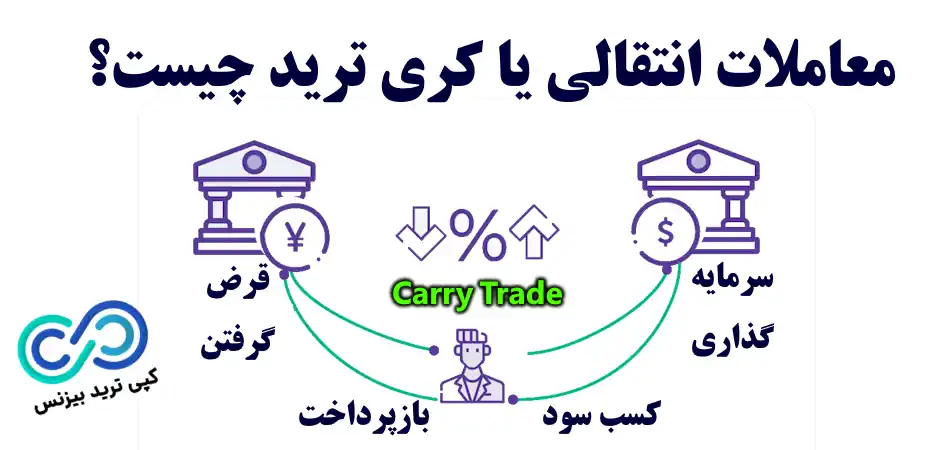

کری ترید (معاملات انتقالی) چیست؟

معامله انتقالی یک استراتژی معامله است که در آن از قرض گرفتن با نرخ بهره پایین و سرمایه گذاری در دارایی هایی استفاده می شود که نرخ بازدهی بالاتری دارند. استراتژی کری ترید در معاملات بین ارزی استفاده می شود که یک طرف دلار آمریکا با نرخ بهره پایین است و در سمت دیگر ین ژاپن با نرخ بهره بالاتر وجود دارد.

علاوه بر سرمایه گذاری در حساب بانکی، معامله گر می تواند در بازارهای دیگر معامله یا سرمایه گذاری کند و پس از دریافت سود، اصل پول به همراه بهره آن را پس دهد. در مبادلات انتقالی، معامله گر همراه با استفاده از اختلاف نرخ های بهره، سود خود را از معاملات می گیرد و باز هم سود می کند.

برای مثال تصور کنید که دلار آمریکا را قرض گرفته اید و در بورس ژاپن معامله انجام می دهید، در مدت زمان معامله ۵۰ % سود گرفته اید؛ اما تنها نیاز است که معادل دلاری که گرفته اید و بهره ای اندک را به قرض دهنده پس دهید. بنابراین بخش بزرگی از سود معاملات به شما بازگردانده می شود.

کرید تریدر کیست؟

به تریدری که از طریق استراتژی معاملات انتقالی (کری ترید) اقدام به کسب سود و درآمد از بازارهای فارکس می کند، کری تریدر (Carry Trader) می گویند.

کری تریدر باید اطلاعات جامعی در خصوص نرخ بهره های بانکی کشورهای مختلف داشته باشد. همچنین همواره باید در جریان اخبار و ریسک های مربوط به تغییر نرخ بهره قرار بگیرد.

مزایا و معایب معاملات انتقالی

| مزایا | معایب | |

| خطرات ناشی از نوسانات ارز و تغییرات نرخ بهره | تنوع بخشیدن به پرتفوی سرمایه گذاری | |

| استفاده از اهرم مالی و افزایش سود و زیان | منبع درآمد اضافی از طریق تفاوت نرخ بهره | |

|

عدم ثبات تفاوت نرخ بهره و کاهش سود |

قابلیت انجام با سرمایه کم با استفاده از اهرم | |

| تأثیرپذیری از رویدادهای جهانی مانند رکود | سادگی نسبی نسبت به دیگر استراتژی ها | |

| عدم مناسب بودن برای همه سرمایه گذاران | قابلیت استفاده در بازارهای مختلف | |

| هزینه های معامله مانند اسپرد و کمیسیون | استفاده از ابزارهای مختلف مالی | |

| نیاز به نظارت مستمر و توانایی واکنش سریع | ||

| حساسیت به نوسانات و عدم اطمینان بازار |

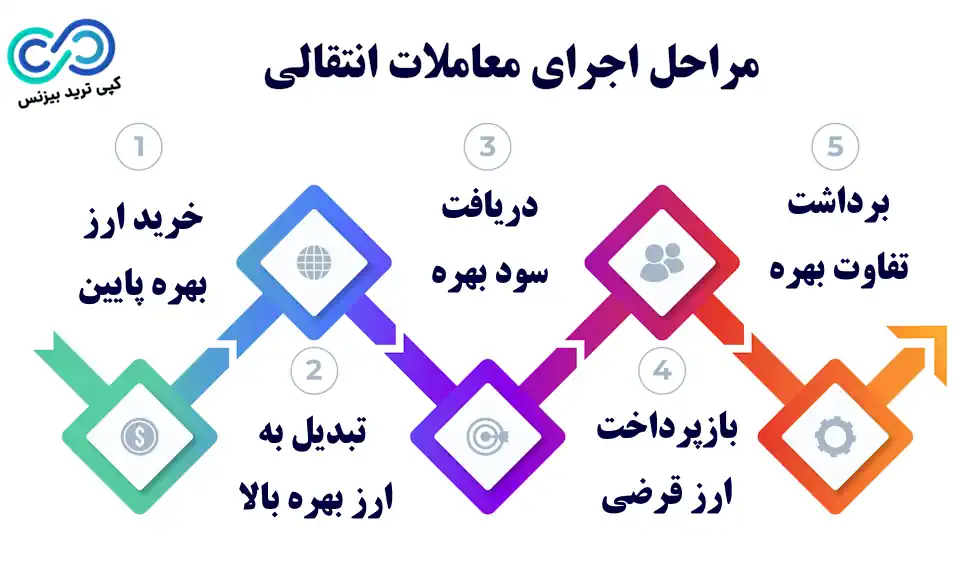

نحوه کار معاملات انتقالی به چه صورت است؟!

معاملات انتقالی یک استراتژی معاملاتی است که در آن سرمایه گذاران به دنبال بهره برداری از اختلاف نرخ سود بین دو یا چند ارز مختلف هستند. در این نوع معامله، سرمایه گذار با قرض گرفتن ارزی با نرخ بهره پایین تر، آن را به ارز دیگری با نرخ بهره بالاتر تبدیل می کند تا از تفاوت این دو نرخ بهره برداری کند.

در این نوع معاملات، ارزی که قرض گرفته می شود “ارز تأمین کننده” و ارزی که در آن سرمایه گذاری می شود “ارز دارایی” نامیده می شود. ارز تأمین کننده معمولاً ارز کشوری است با نرخ بهره پایین تر که توسط بانک مرکزی آن کشور به منظور تسهیل رشد اقتصادی در دوره های رکود اقتصادی کاهش داده می شود.

سپس سرمایه گذار ارز قرض گرفته شده را به ارز دارایی با نرخ بهره بالاتر تبدیل می کند. معمولاً ارز دارایی ارز کشوری است که اقتصاد آن در حال رشد است و بانک مرکزی آن برای جلوگیری از بالارفتن ارزش ارز خود نرخ بهره را افزایش می دهد.

سپس سرمایه گذار ارز دریافتی را در اوراق قرضه یا سایر ابزارهای مالی با نرخ سود مشابه ارز دارایی سرمایه گذاری می کند تا از تفاضل بین دو نرخ بهره داری کند.

پس از گذشت مدت زمان مورد نظر، سرمایه گذار سود حاصل را به ارز تأمین کننده برمی گرداند. اگر در این مدت نرخ ارز تغییر نکرده باشد، سود حاصل از تفاضل دو نرخ بهره خواهد بود؛ اما اگر نرخ ارز تغییر کرده باشد، سود یا زیان بیشتری حاصل می شود.

البته این نوع معاملات دارای خطراتی نیز هستند. مانند تغییرات ناگهانی نرخ های بهره یا ارزی که می تواند منجر به زیان شود. همچنین وقوع رخدادهای جهانی مانند بحران های اقتصادی یا سیاسی که باعث نوسانات شدید بازار می شوند؛ بنابراین انجام این نوع معاملات نیازمند دانش و تجربه کافی برای مدیریت ریسک است.

آموزش اجرای معاملات انتقالی به زبان ساده

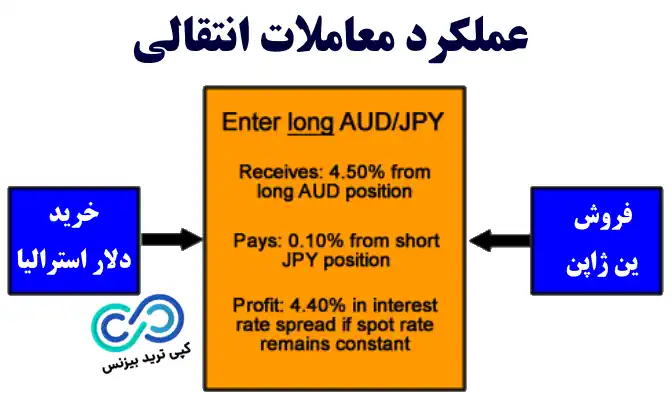

ابتدا باید ارزهایی را پیدا کنیم که سود بالایی دارند؟! معمولاً ارزهایی مانند دلار استرالیا و دلار نیوزیلند سود بالایی دارند. سپس ارزی را انتخاب کنید که سود پایینی دارد مانند ین ژاپن یا یورو. حالا که جفت ارزها را انتخاب کردیم، باید موقعیت باز کنیم. مثلاً دلار استرالیا را خریداری و ین ژاپن را بفروشیم.

سپس باید موقعیت را برای مدت زمانی نگه داریم که تفاضل سود بین دو ارز باقی بماند. در این مدت سود حاصل از تفاضل سود دو ارز به حساب ما واریز خواهد شد. البته باید خطر تغییر قیمت ارزها را هم مد نظر قرار داد. می توان از استراتژی های مختلف مانند هجینگ برای کاهش این ریسک استفاده کرد. با این روش ساده می توان معاملات انتقالی را اجرا کرد.

بررسی ریسک معاملات انتقالی

معاملات انتقالی به دلیل داشتن تفاضل سود بین ارزهای مختلف، یکی از رایج ترین استراتژی های معاملاتی است؛ اما همانطور که اشاره شد، این نوع معاملات دارای ریسک هایی است که باید به آنها توجه کرد.

یکی از مهم ترین ریسک های معاملات انتقالی، ریسک نوسان ارز است. با توجه به نوسان پذیری بالای بازار ارز، هر لحظه امکان بروز تغییرات شدید قیمتی وجود دارد که می تواند موجب بروز ضررهای سنگینی برای معامله گر شود. به عنوان مثال اگر ارز پایه معامله نسبت به ارز مورد نظر افت قیمت داشته باشد، حتی اگر تفاضل سود مثبت باشد سودهای کسب شده از سود بانکی نمی تواند زیان ارزی را جبران کند.

علاوه بر نوسان ارز، ریسک تغییر نرخ بهره نیز از دیگر خطرات مهم است. اگر در طول معامله نرخ بهره ارز پایه کاهش یابد یا نرخ بهره ارز مقابل افزایش پیدا کند، تفاضل سود مثبت و در نتیجه سوددهی معامله کاهش می یابد. حتی ممکن است تفاضل سود به منفی تغییر کند که منجر به زیان می شود.

عوامل ماکرواقتصادی نیز می توانند روی معامله تاثیر بگذارند. مثلاً در شرایطی که احتیاط در بازار افزایش پیدا می کند، سرمایه گذاران تمایل کمتری به خرید ارزهای پرسود خواهند داشت یا در شرایط بحران اقتصادی، ارزهای پناهگاه مانند دلار آمریکا تقویت می شوند که می تواند معامله را زیان ده سازد.

در کل باید گفت که معاملات انتقالی علی رغم داشتن سود مثبت احتمالی، دارای ریسک های زیادی است که معامله گر باید به آنها آگاه باشد و استراتژی مناسب مدیریت ریسک را اعمال کند تا از زیان دهی جلوگیری به عمل آورد. با رعایت اصول مدیریت ریسک، می توان از این استراتژی بهره مند شد بدون اینکه سرمایه در معرض خطر قرار گیرد.

راهنمای مدیریت ریسک معاملات انتقالی

- تعیین سطح مناسب ریسک با توجه به اهداف و تحمل ریسک سرمایه گذار؛

- پخش پرتفوی بین چند جفت ارز یا چند سبد سهام برای کاهش ریسک؛

- استفاده از ابزارهای محافظتی مانند قراردادهای آینده و اپشن برای محدود کردن زیان احتمالی؛

- تنظیم محدوده هدف و سطح خرید و فروش برای خارج شدن از موقعیت؛

- تحلیل ریسک های ارزی، بازار و سیاسی قبل از ورود به معامله؛

- استفاده از استراتژی معاملاتی مناسب مانند استاپ لاس؛

- توزیع مجدد سود حاصله برای کاهش تمرکز ریسک.

کدام جفت ارز ها را برای معاملات انتقالی انتخاب کنیم؟!

[AUD/JPY] و [NZD/JPY] به دلیل تفاوت نرخ بهره بین استرالیا/نیوزیلند و ژاپن که این جفت ها را برای معاملات انتقالی جذاب می کند. علاوه بر این، این دو جفت از نظر تاریخی دارای نوسانات کمتری نسبت به سایر جفت ها بوده اند.

[USD/TRY] نیز به دلیل تفاوت بالای نرخ بهره ترکیه و آمریکا جذاب است اگرچه دارای نوسانات بیشتری است.

[EUR/NZD] هم علی رغم تفاوت کمتر نرخ بهره، از نظر تاریخی دارای نوسانات کمتری بوده است.

بنابراین AUD/JPY، NZD/JPY و EUR/NZD بهترین گزینه ها برای آغاز معاملات انتقالی به نظر می رسند.

ریسک های استراتژی کری ترید چیست؟

ریسک های کری ترید موارد قابل توجهی است که معامله گران باید از آن ها آگاه باشند:

- ریسک نرخ ارز: تغییرات ناگهانی در نرخ ارز ها می تواند منجر به زیان های سنگین شود. اگر ارزی که در آن سرمایه گذاری شده با افت ارزش مواجه شود، سود از دست می رود.

- ریسک نرخ بهره: کاهش یا افزایش ناگهانی در نرخ بهره ارز ها می تواند تفاوت سودآوری را تحت تأثیر قرار دهد و سود را کاهش دهد.

- ریسک نقدینگی: این استراتژی ممکن است نیازمند نقدینگی زیادی باشد. عدم نقدینگی بازار می تواند به مشکلات جدی منجر شود.

- ریسک های اقتصادی و سیاسی: تغییرات ناگهانی در شرایط اقتصادی و سیاسی کشور ها می تواند بازار ارز را متأثر کند و زیان های بزرگی را ایجاد نماید.

- ریسک اهرمی: استفاده از اهرم باعث افزایش ریسک می شود؛ زیرا زیان ها نیز چندین برابر می گردند.

به همین دلیل مدیریت ریسک و تحلیل دقیق بازار برای موفقیت در این استراتژی بسیار حیاتی است. استفاده از ابزار هایی مانند سفارشات محافظ می تواند در کنترل ریسک ها کمک کند.

جمع بندی درباره معاملات انتقالی (کری ترید)

در مجموع، معاملات انتقالی با بهره گیری از تفاوت نرخ های بهره و ارز، فرصتی برای کسب سود اضافی در اختیار سرمایه گذاران قرار می دهد. البته همراه با مزایا، ریسک هایی هم وجود دارد که نیازمند مدیریت صحیح و رعایت اصول ریسک می باشد. با رعایت نکات توصیه شده، می توان از این استراتژی به عنوان منبع درآمد مکمل بهره برد.

البته باید در نظر داشته باشید که مدیریت ریسک در فارکس یکی از مواردی می باشد که در استراتژی معاملات انتقالی باید رعایت شود. همچنین باید در جریان اخبار های اقتصادی و تحولات سیاسی نیز بود.

یکی از بروکرهای مناسب برای انجام معاملات کری ترید بروکر آمارکتس می باشد که از اعتبار خوبی برخوردار می باشد.

سوالات متداول

معاملات انتقالی چیست و چگونه عمل می کند؟

معاملات انتقالی، استراتژی معاملاتی است که با بهره گیری از تفاوت نرخ های بهره و ارز، سعی در کسب سود دارد. با قرض گرفتن ارز ارزان و سرمایه گذاری در ارز گران تر عمل می کند.

چه ریسک هایی در معاملات انتقالی وجود دارد؟

مهمترین ریسک ها عبارتند از: نوسانات نرخ ارز، تغییر نرخ بهره، عوامل ماکرواقتصادی مانند بحران های اقتصادی.

بهترین جفت ارزها برای معاملات انتقالی کدام اند؟

AUD/JPY، NZD/JPY و EUR/NZD بهترین گزینه ها هستند؛ زیرا تفاوت نرخ بهره مناسب و نوسانات کمتری دارند.

چگونه می توان ریسک معاملات انتقالی را مدیریت کرد؟

راهکارهایی مانند پخش سبد، استفاده از ابزارهای مشتقه، تعیین سطح مناسب ریسک و … برای مدیریت ریسک وجود دارد.

آیا معاملات انتقالی برای همه سرمایه گذاران مناسب است؟

خیر، به دلیل وجود ریسک های مختلف، این نوع معاملات برای سرمایه گذارانی مناسب نیست که توان مدیریت ریسک ندارند.

- 1. معاملات انتقالی چیست؟💵 [راهنمای کامل کری تریدر شدن!]

- 2. کری ترید (معاملات انتقالی) چیست؟

- 1.2. کرید تریدر کیست؟

- 2.2. مزایا و معایب معاملات انتقالی

- 3. نحوه کار معاملات انتقالی به چه صورت است؟!

- 1.3. آموزش اجرای معاملات انتقالی به زبان ساده

- 2.3. بررسی ریسک معاملات انتقالی

- 1.2.3. راهنمای مدیریت ریسک معاملات انتقالی

- 4. کدام جفت ارز ها را برای معاملات انتقالی انتخاب کنیم؟!

- 5. ریسک های استراتژی کری ترید چیست؟

- 6. جمع بندی درباره معاملات انتقالی (کری ترید)

![معرفی کامل استراتژی sp2l پورصمدی ➕ نکات عملی [sp2l strategy]](https://copytrade.biz/wp-content/uploads/2025/10/sp2l-strategy-poursamadi-01-150x150.webp)

![بهترین استراتژی اسمارت مانی چیست و چرا آشنایی با آن اهمیت دارد؟🔆[Smart Money Strategy]](https://copytrade.biz/wp-content/uploads/2025/03/the-best-smart-money-strategy-01-150x150.webp)

سلام ممنون از مقاله ی پر محتوای شما . پیروز باشید

سلام ایا ویدیویی آموزشی در این خصوص دارید؟

در دست تولید می باشد و به محض تولید در همین صفحه بارگذاری خواهد شد.