نرخ بهره چیست؟ 💹مفهوم نرخ بهره✔️تاثیرات✔️انواع آن✔️فرمول محاسبه

- صفحه اصلی

- آموزش رایگان فارکس 🌟

- نرخ بهره چیست؟ 💹مفهوم نرخ بهره✔️تاثیرات✔️انواع آن✔️فرمول محاسبه

نرخ بهره چیست؟ 💸تعریف نرخ بهره به زبان ساده

یکی از سوالهای اساسی در اقتصاد که بسیاری از کاربران با آن روبرو هستند، مربوط به نرخ بهره است. در این مقاله میخواهیم به این سوال اساسی پاسخ دهیم که نرخ بهره چیست و چگونه محاسبه میشود؟

نرخ بهره (Interest Rate) را میتوان به زبان ساده به عنوان قیمتی در نظر گرفت که برای قرض گرفتن پول پرداخت میشود یا سودی که برای پس انداز کردن پول دریافت میشود.

این مفهوم از این جهت اهمیت دارد که پول امروز ارزش بیشتری نسبت به فردا دارد، زیرا میتوانید از آن برای کسب سود یا انجام سرمایهگذاریها استفاده کنید. به همین دلیل، وقتی شما پولی را قرض میگیرید، بانک یا موسسه مالی انتظار دارد که بیشتر از مقدار اصلی پول را پس بدهید. این مبلغ اضافی که به اصل وام اضافه میشود، بهره نامیده میشود و با نرخی مشخص محاسبه میشود.

یکی از تعیین کنندگان میزان بهره در جهان نرخ بهره فدرال رزرو آمریکا می باشد که نقش مهم در معاملات و تبادلات بین بانکی در دنیا دارد.

نرخ بهره چیست و چه تاثیری بر اقتصاد دارد؟

از سوی دیگر، وقتی شما پولی را در بانک پس انداز میکنید، بانک برای استفاده از پول شما در سرمایهگذاری ها یا اعطای وام به دیگران، به شما بهره می پردازد.

در این حالت، نرخ بهره نشان دهنده سودی است که بانک به شما بابت نگهداری پولتان، میپردازد. به طور کلی نرخ بهره تاثیر گستردهای بر اقتصاد کلی دارد و میتواند بر تصمیمگیریهای مالی فردی و سازمانی اثر بگذارد.

نرخ بهره (به انگلیسی: Interest rate) عبارت است از نرخی که بابت جلوگیری از کاهش ارزش پول پرداختی در امروز و دریافتی در آینده (به دلیل ارزش زمانی پول و نرخ تورم) از وامگیرنده دریافت میشود.

منظور از نرخ بهره واقعی و اسمی چیست؟

نرخ بهره واقعی و اسمی دو مفهوم کلیدی در اقتصاد و مدیریت مالی هستند که برای ارزیابی سودآوری سرمایهگذاریها و قرضها استفاده میشوند.

- نرخ بهره اسمی که اغلب توسط بانکها و موسسات مالی اعلام میشود، نرخ سطحی و اولیهای است که برای قرض دادن یا سپردهگذاری پول اعمال میشود. این نرخ بدون در نظر گرفتن تاثیر تورم یا کاهش ارزش پول در طول زمان است.

- نرخ بهره واقعی از سوی دیگر، نرخ بهرهای است که قدرت خرید و ارزش واقعی پول را در نظر میگیرد. این نرخ با تعدیل نرخ بهره اسمی با نرخ تورم محاسبه میشود و انعکاس دهنده سود یا زیان واقعی ناشی از سرمایهگذاری یا قرض است. به عبارت دیگر، نرخ بهره واقعی بیانکننده افزایش یا کاهش قدرت خرید پول در پایان دوره سرمایهگذاری یا قرض است. به طور مثال، اگر نرخ بهره اسمی ۲۰٪ باشد و نرخ تورم ۱۸٪، نرخ بهره واقعی محاسبه شده تنها ۲٪ خواهد بود.

آیا نرخ بهره بالا همیشه بد است؟

نرخ بهره بالا ممکن است مزایا و معایب خاص خود را داشته باشد. در حالی که این نرخ میتواند به کنترل تورم و جذب سرمایهگذاری خارجی کمک کند، ممکن است رشد اقتصادی آسیب زده و هزینههای وامگیری را نیز افزایش دهد. در جدول زیر، به بررسی مزایا و معایب نرخ بهره بالا پرداختهایم:

| مزایا | معایب |

| کاهش تورم: نرخ بهره بالا میتواند به کاهش تورم کمک کند، زیرا مصرف و سرمایهگذاری را کاهش میدهد و تقاضا برای کالاها و خدمات کاهش مییابد. | افزایش هزینههای وامگیری: نرخ بهره بالا باعث افزایش هزینههای وامگیری برای مصرفکنندگان و کسبوکارها میشود که میتواند به کاهش تقاضا برای وامها منجر شود. |

| جذب سرمایههای خارجی: افزایش نرخ بهره میتواند موجب جذب سرمایههای خارجی شود، زیرا سرمایهگذاران به دنبال نرخ بازده بالاتر میروند. | کاهش رشد اقتصادی: با افزایش نرخ بهره، تقاضا برای مصرف و سرمایهگذاری کاهش مییابد که ممکن است رشد اقتصادی را کند کند. |

| تقویت ارز ملی: افزایش نرخ بهره میتواند موجب تقویت ارز ملی شود، زیرا سرمایهگذاران خارجی ممکن است برای بهرهبرداری از نرخهای بالای بهره، به آن ارز روی بیاورند. | افزایش فشار بر کسبوکارها: کسبوکارها برای تأمین مالی خود با هزینههای بالاتری مواجه میشوند که میتواند منجر به کاهش سودآوری و حتی کاهش سرمایهگذاریهای جدید شود. |

| تشویق به پسانداز: وقتی نرخ بهره بالا باشد، افراد تمایل بیشتری به پسانداز دارند زیرا بازده پساندازهایشان بیشتر خواهد بود. | افزایش بار بدهی: افراد و شرکتها که قبلاً وام گرفتهاند، با افزایش نرخ بهره، باید بهره بیشتری پرداخت کنند که ممکن است مشکلات مالی ایجاد کند. |

| کنترل تقاضای زیاد: نرخ بهره بالا میتواند از تقاضای زیاد در اقتصاد جلوگیری کند و به جلوگیری از ایجاد حبابهای اقتصادی کمک کند. | کاهش توان خرید مصرفکنندگان: افزایش نرخ بهره باعث افزایش هزینههای اعتبار برای مصرفکنندگان میشود، که قدرت خرید آنها را کاهش میدهد. |

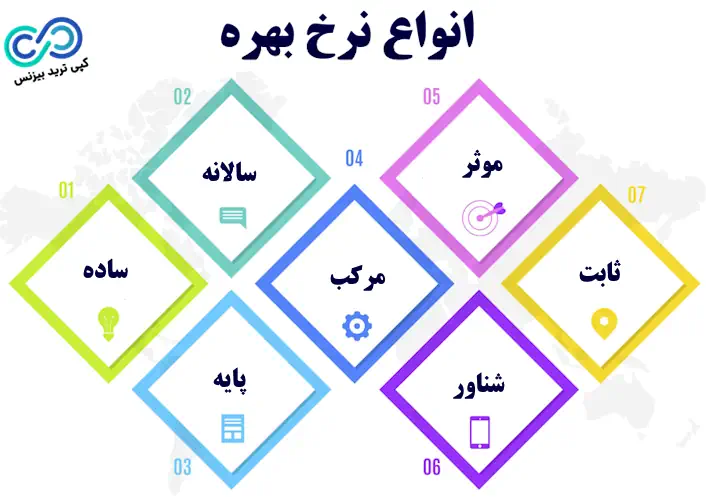

آشنایی با انواع نرخ بهره و تفاوت آن ها

آشنایی با انواع نرخ بهره و تفاوتهای بین آنها به فهم عمیقتری از دنیای مالی و تصمیمگیریهای مرتبط با سرمایهگذاری و استقراض کمک میکند. هر نوع نرخ بهره ویژگیها و کاربردهای خاص خود را دارد که در زیر به تفصیل شرح داده شدهاند:

نرخ بهره ساده

نرخ بهره ساده بر اساس اصل مبلغ وام یا سرمایهگذاری و زمان مشخص محاسبه میشود. این نرخ، تنها بر اساس مبلغ اصلی محاسبه شده و سود انباشته در نظر گرفته نمیشود. به عنوان مثال، اگر ۱۰۰ میلیون تومان با نرخ بهره ساده ۱۰٪ برای یک سال قرض بگیرید، در پایان سال باید ۱۱۰ میلیون تومان پرداخت کنید.

نرخ بهره مرکب

نرخ بهره مرکب، علاوه بر اصل مبلغ وام یا سرمایهگذاری، سود انباشته در دورههای قبلی را نیز در محاسبات خود لحاظ میکند. این به این معنی است که سود به دست آمده در هر دوره به اصل سرمایه اضافه شده و در دورههای بعدی، سود بر اساس مجموع جدید محاسبه میشود. این روش باعث افزایش چشمگیر بازده در طول زمان میشود.

نرخ بهره موثر

نرخ بهره موثر، نرخ بهره واقعی را با در نظر گرفتن تاثیر تعداد دورههای مرکب سازی در یک دوره زمانی (معمولاً یک سال) نشان میدهد. این نرخ به فهم بهتر و دقیقتری از هزینه واقعی یا بازده واقعی یک سرمایهگذاری یا وام کمک میکند.

نرخ بهره ثابت

نرخ بهره ثابت طی دوره بازپرداخت وام یا سرمایهگذاری تغییر نمیکند. این نرخ برای طرفین (وامگیرنده و وامدهنده) امنیت و پیش بینی پذیری در بازپرداختها و دریافتها را فراهم میکند.

نرخ بهره شناور

نرخ بهره شناور بر اساس شاخصهای مالی و اقتصادی متغیر است و میتواند در طول زمان تغییر کند. این نرخ به وامدهنده این امکان را میدهد که در شرایط مختلف اقتصادی، نرخ بهره را تنظیم کند.

نرخ بهره سالانه (APR)

[APR] نرخ بهرهای است که تمام هزینه های مرتبط با وام یا سرمایهگذاری را در بر میگیرد. این موضوع شامل نرخ بهره اسمی به علاوه هرگونه هزینه یا کارمزد مرتبط با وام یا سرمایهگذاری است. این نوع نرخ بهره، برای مقایسه هزینههای واقعی وامها و سرمایهگذاریهای مختلف مفید است.

نرخ بهره پایه

نرخ بهره پایه، نرخی است که بانکهای تجاری به بهترین مشتریان خود ارائه میدهند و اغلب به عنوان مرجعی برای تعیین نرخ های بهره دیگر وامها استفاده میشود.

نحوه محاسبه نرخ بهره چگونه است؟

نحوه محاسبه نرخ بهره به دو روش کلی تقسیم میشود: نرخ بهره ساده و نرخ بهره مرکب. هر کدام از این روشها فرمول مخصوص به خود را دارند و بسته به شرایط و نوع سرمایهگذاری یا وام، یکی از آنها انتخاب میشود.

فرمول محاسبه نرخ بهره ساده

نرخ بهره ساده، روشی است که در آن سود فقط بر اساس اصل سرمایه محاسبه میشود و در طول زمان ثابت میماند. فرمول محاسبه نرخ بهره ساده به شکل زیر است:

Simple Interest = P * I * N

که در آن:

- P: اصل سرمایه (مبلغ اولیه وام یا سرمایهگذاری) است؛

- l: نرخ بهره سالانه؛

- N: تعداد سالهای سرمایهگذاری یا مدت زمان وام است.

فرمول محاسبه نرخ بهره مرکب

در مقابل نرخ بهره مرکب، روشی است که در آن سود بر اساس اصل سرمایه به علاوه سود انباشته در دورههای قبلی محاسبه میشود. این روش به ویژه برای مدتهای طولانی سرمایهگذاری مناسب است، چون بازدهی بیشتری ایجاد میکند. فرمول محاسبه نرخ بهره مرکب به شکل زیر است:

Compound Interest = P * [(1+i)n−1]

که در آن:

- P: اصل سرمایه است؛

- i: نرخ بهره سالانه به صورت اعشاری است؛

- n: تعداد دورههای ترکیب (معمولاً تعداد سالها) است.

چه عواملی بر میزان نرخ بهره تاثیر می گذارند؟

نرخ بهره به عنوان یکی از مهمترین متغیرهای اقتصادی، تحت تاثیر عوامل متعددی قرار دارد که به طور کلی، تعادل بین عرضه و تقاضای پول، نرخ تورم و سیاستهای پولی را شامل میشود. درک این عوامل به فهمیدن چگونگی تعیین نرخ های بهره در اقتصاد کمک میکند.

عرضه و تقاضا برای پول

- تقاضا برای وام: هنگامی که تقاضا برای دریافت وام افزایش مییابد، به دلیل اینکه مردم بیشتری خواستار استفاده از منابع محدود پولی هستند، نرخ بهره معمولا افزایش مییابد. این موقعیت مشابه حراج کالا با تقاضای بالا است، جایی که قیمتها با افزایش تقاضا بالا میروند.

- عرضه پول: در مقابل وقتی عرضه پول افزایش یابد، یعنی پول بیشتری در اقتصاد برای قرض دادن موجود است، نرخ بهره ممکن است کاهش یابد. این اتفاق زمانی میافتد که بانکها و موسسات مالی دارای منابع نقدی بیشتری برای ارائه به عنوان وام هستند.

تورم

تورم که نشاندهنده افزایش عمومی قیمتها و کاهش قدرت خرید پول است، به طور مستقیم بر نرخ بهره تاثیر میگذارد. وقتی نرخ تورم بالا است، وامدهندگان نرخ بهره بالاتری را درخواست میکنند تا بتوانند قدرت خرید از دست رفته خود را در آینده جبران کنند.

سیاستهای پولی

کنترل بانک مرکزی: بانک مرکزی هر کشوری از طریق سیاستهای پولی خود میتواند بر نرخ بهره تاثیر بگذارد. از طریق عملیات بازار باز، تغییر در نرخ تنزیل (نرخی که بانکها برای قرض گرفتن از بانک مرکزی پرداخت میکنند) و تغییر در نیازهای ذخیره قانونی بانکها، بانک مرکزی میتواند عرضه پول در اقتصاد را کنترل کند و در نتیجه بر نرخهای بهره تاثیر بگذارد.

سیاستهای بانک مرکزی، عامل کلیدی تاثیرگذار بر نرخ بهره

افزایش نقدینگی: وقتی بانک مرکزی تصمیم میگیرد نقدینگی را افزایش دهد، معمولا با خرید اوراق قرضه دولتی و افزایش پول در دسترس بانکها این کار را انجام میدهد که میتواند منجر به کاهش نرخ بهره شود.

کاهش نقدینگی: در مقابل برای جلوگیری از تورم، بانک مرکزی ممکن است تصمیم به کاهش نقدینگی بگیرد که میتواند منجر به افزایش نرخ بهره شود.

چرا بانک ها به تغییرات نرخ بهره واکنش نشان میدهند؟

بانکها به تغییرات نرخ بهره واکنش نشان میدهند زیرا این تغییرات میتوانند تأثیرات عمیقی بر عملکرد مالی آنها و همچنین وضعیت کلی اقتصاد داشته باشند. در زیر دلایل اصلی واکنش بانکها به تغییرات نرخ بهره توضیح داده شده است:

1. تأثیر بر هزینه های تأمین مالی

یکی از بزرگترین عواملی که بانکها را به تغییرات نرخ بهره حساس میکند، هزینه تأمین مالی است. وقتی بانک مرکزی نرخ بهره را افزایش میدهد، بانکها برای تأمین منابع مالی (برای وامدهی یا سرمایهگذاری) با هزینههای بالاتری مواجه میشوند.

به همین دلیل، برای جبران این هزینهها، بانکها ممکن است نرخ بهرههای وامها و سپردهها را افزایش دهند.

2. تأثیر بر سودآوری بانک ها

بانکها به طور مستقیم از تفاوت بین نرخ بهره های دریافتی از وام ها و نرخ بهرهای که به سپردهگذاران پرداخت میکنند، سود میبرند.

وقتی نرخ بهره تغییر میکند، این تفاوت (که به نام “نرخ بهره خالص” شناخته میشود) تحت تأثیر قرار میگیرد. افزایش نرخ بهره معمولاً میتواند منجر به افزایش سودآوری بانکها شود، به ویژه اگر نرخ بهره سپردهها کمتر از نرخ بهره وامها باشد.

3. تأثیر بر تقاضای وام ها

تغییرات نرخ بهره به طور مستقیم بر تمایل مشتریان به اخذ وام تأثیر میگذارد. اگر نرخ بهره بالا باشد، تقاضا برای وامهای مصرفی، مسکن و تجاری کاهش مییابد، زیرا مردم و کسبوکارها تمایل دارند از هزینههای بالای بهره خودداری کنند.

بانکها باید این تغییرات در تقاضا را مد نظر قرار دهند و ممکن است در استراتژیهای اعطای وام خود تجدید نظر کنند.

4. تأثیر بر نقدینگی

بانکها برای حفظ نقدینگی خود باید با تغییرات نرخ بهره هماهنگ شوند. نرخ بهره بالاتر میتواند به کاهش سرعت گردش پول در اقتصاد منجر شود، زیرا هزینه وامها افزایش مییابد و مصرف و سرمایهگذاری کاهش مییابد. این امر ممکن است باعث کاهش نقدینگی در سیستم بانکی شود.

5. مدیریت ریسک

بانکها باید ریسکهای مرتبط با نرخ بهره را مدیریت کنند. اگر بانکها پیشبینی کنند که نرخ بهره در آینده تغییر خواهد کرد، ممکن است مجبور شوند برای محافظت از خود در برابر این تغییرات، اقداماتی مانند تغییر در ترکیب داراییها یا تنظیم مجدد سبد سرمایهگذاری خود انجام دهند.

برای مثال، بانکها ممکن است از ابزارهایی مانند قراردادهای آتی یا اختیار معامله برای کاهش ریسکهای ناشی از تغییرات نرخ بهره استفاده کنند.

6. تأثیر بر بازدهی اوراق قرضه

بیشتر بانکها در داراییهای ثابت مانند اوراق قرضه دولتی سرمایهگذاری میکنند که حساس به تغییرات نرخ بهره هستند. اگر نرخ بهره افزایش یابد، قیمت اوراق قرضه کاهش مییابد و بر ارزش پرتفوی بانکها تأثیر میگذارد. بانکها باید استراتژیهای خود را برای مدیریت این ریسکها تنظیم کنند.

7. تأثیر بر ارزش ارز

در صورتی که نرخ بهره یک کشور نسبت به سایر کشورها تغییر کند، ممکن است تأثیر قابل توجهی بر ارزش ارز آن کشور بگذارد. برای مثال، افزایش نرخ بهره در یک کشور میتواند موجب جذب سرمایهگذاران خارجی و تقویت ارزش ارز آن کشور شود.

بانکها برای محافظت از داراییهای خود در برابر نوسانات ارزی ممکن است به این تغییرات واکنش نشان دهند.

جمع بندی درباره نرخ بهره

اگر می خواهید سرمایه گذاری نمایید و از وام استفاده نمایید و یا بصورت مستقیم سرمایه خود را هزینه نمایید، باید با نرخ بهره بطور کامل آشنا شوید. انواع نرخ بهره و روش های محاسبه آن را بدانید.

نرخ بهره در تبادلات بین بانکی و سهام ها تاثیر زیادی دارد. لذا پیگیری اخبار و زمان های انتشار نرخ بهره های بانک های بزرگ، حتما باید گوش به زنگ باشید!

سوالات متداول

نرخ بهره چیست؟

نرخ بهره، درصدی از اصل وام یا سرمایهگذاری است که به عنوان سود به سرمایهگذار پرداخت میشود یا از وامگیرنده دریافت میشود. این درصد میتواند به عنوان هزینه پول در نظر گرفته شود.

تفاوت نرخ بهره ساده و نرخ بهره مرکب چیست؟

نرخ بهره ساده بر اساس اصل سرمایه و تنها برای یک دوره زمانی مشخص محاسبه میشود. در مقابل، نرخ بهره مرکب سود انباشته شده در دورههای قبلی را نیز در محاسبات خود لحاظ میکند و به این ترتیب باعث افزایش بازدهی سرمایه در طول زمان میشود.

چه عواملی بر نرخ بهره تاثیر میگذارند؟

عوامل مختلفی بر نرخ بهره تاثیر میگذارند، از جمله: عرضه و تقاضا برای پول، تورم و سیاستهای پولی بانک مرکزی.

چرا نرخ بهره تغییر میکند؟

نرخ بهره به طور عمده توسط بانک های مرکزی تعیین میشود و معمولاً بر اساس نیاز به کنترل تورم، رشد اقتصادی و ثبات مالی تغییر میکند. افزایش یا کاهش نرخ بهره میتواند تأثیرات گستردهای بر مصرف، سرمایهگذاری و وامدهی داشته باشد.

نرخ بهره بالا چه تأثیری بر اقتصاد دارد؟

نرخ بهره بالا میتواند به کاهش تورم و کند شدن رشد اقتصادی کمک کند. همچنین، از آنجا که وامگیری گرانتر میشود، مردم و کسبوکارها تمایل کمتری به قرض گرفتن دارند، که به کاهش تقاضا و مصرف کمک میکند.

نرخ بهره و تورم چه ارتباطی دارند؟

نرخ بهره و تورم معمولاً رابطهای معکوس دارند. زمانی که نرخ بهره بالا میرود، تقاضا برای کالا و خدمات کاهش یافته و تورم کاهش مییابد. برعکس، نرخ بهره پایین میتواند منجر به افزایش تورم شود زیرا تقاضا برای کالاها و خدمات بیشتر میشود.

- 1. نرخ بهره چیست؟ 💸تعریف نرخ بهره به زبان ساده

- 2. نرخ بهره چیست و چه تاثیری بر اقتصاد دارد؟

- 1.2. منظور از نرخ بهره واقعی و اسمی چیست؟

- 2.2. آیا نرخ بهره بالا همیشه بد است؟

- 3. آشنایی با انواع نرخ بهره و تفاوت آن ها

- 1.3. نرخ بهره ساده

- 2.3. نرخ بهره مرکب

- 3.3. نرخ بهره موثر

- 4.3. نرخ بهره ثابت

- 5.3. نرخ بهره شناور

- 6.3. نرخ بهره سالانه (APR)

- 7.3. نرخ بهره پایه

- 4. نحوه محاسبه نرخ بهره چگونه است؟

- 1.4. فرمول محاسبه نرخ بهره ساده

- 2.4. فرمول محاسبه نرخ بهره مرکب

- 5. چه عواملی بر میزان نرخ بهره تاثیر می گذارند؟

- 1.5. عرضه و تقاضا برای پول

- 2.5. تورم

- 3.5. سیاستهای پولی

- 6. چرا بانک ها به تغییرات نرخ بهره واکنش نشان میدهند؟

- 1.6. 1. تأثیر بر هزینه های تأمین مالی

- 2.6. 2. تأثیر بر سودآوری بانک ها

- 3.6. 3. تأثیر بر تقاضای وام ها

- 4.6. 4. تأثیر بر نقدینگی

- 5.6. 5. مدیریت ریسک

- 6.6. 6. تأثیر بر بازدهی اوراق قرضه

- 7.6. 7. تأثیر بر ارزش ارز

- 7. جمع بندی درباره نرخ بهره

![ماشین حساب ریبیت فارکس چیست و چه کاربردی دارد؟🔍محاسبه خودکار کش بک فارکس با [Forex Rebates Calculator]](https://copytrade.biz/wp-content/uploads/2025/01/forex-rebates-calculator-01-150x150.webp)

![اندیکاتور خروج لوستر چیست؟⚡️آشنایی با [Chandelier Exit] ابزار قدرتمند حد ضرر دنباله دار در فارکس!](https://copytrade.biz/wp-content/uploads/2023/12/chandelier-exit-indicator-01-150x150.webp)