الگوی پروانه در تحلیل تکنیکال چیست؟ 〽️روش استفاده الگوی پروانه چگونه است؟

- صفحه اصلی

- 〽️آموزش رایگان اندیکاتور معاملاتی در [فارکس و ارز دیجیتال]

- الگوی پروانه در تحلیل تکنیکال چیست؟ 〽️روش استفاده الگوی پروانه چگونه است؟

الگوی پروانه تحلیل تکنیکال چیست؟🦋 آشنایی با الگوی پروانه ای

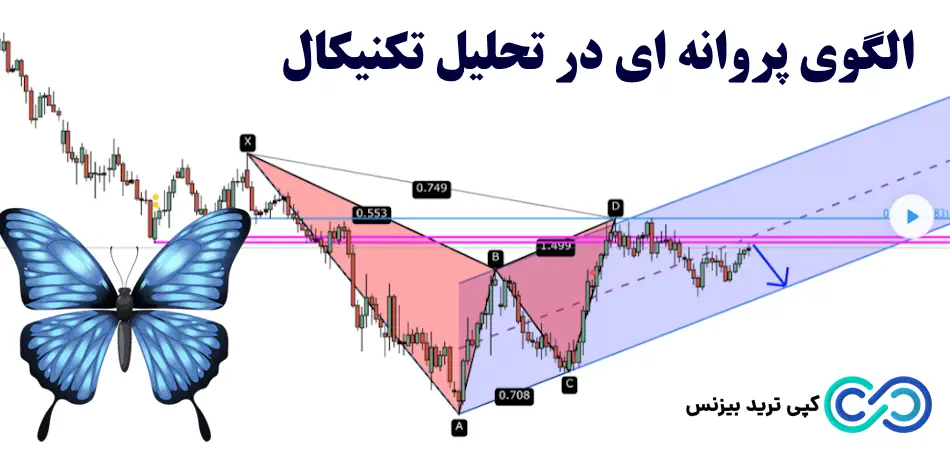

در بین استراتژ های فارکس، استراتژی پروانه (Butterfly Pattern) بر پایه اندیکاتور فیبوناچی و اصول هندسی ایجاد شده است.

این الگو معمولاً به عنوان یک الگوی بازگشتی شناخته می شود و به تحلیلگران برای تشخیص تغییر جهت حرکت قیمت و تعیین اهداف قیمتی در بازار فارکس کمک می کند.

الگوی پروانه دارای دو شکل صعودی و نزولی است که هر کدام از پنج نقطه کلیدی تشکیل شده اند. این نقاط شامل [X، A، B، C و D] هستند که بر اساس نسبت های خاص فیبوناچی مانند [76.8٪، 127.2٪ و 161.8٪] مشخص می شوند.

شکل صعودی این الگو شبیه حرف M و نزولی آن شبیه حرف W است. نقطه D در این الگو به عنوان نقطه برگشت و تغییر جهت روند در نظر گرفته می شود. الگوی پروانه با دقت بالایی که از نسبت های فیبوناچی می گیرد، می تواند برای تعیین نقاط ورود و خروج از معاملات مورد استفاده قرار گیرد.

بررسی الگوی پروانه ای صعودی

الگوی پروانه صعودی در پایان یک روند نزولی تشکیل می شود و سیگنال خرید را صادر می کند. ساختار این الگو شبیه حرف M انگلیسی است.

شکل گیری آن از نقطه X آغاز می شود که نشان دهنده پایان روند نزولی است. سپس قیمت به سمت نقطه A افزایش می یابد. پس از آن یک اصلاح قیمتی تا نقطه B رخ می دهد که معادل 78.6 درصد حرکت از X تا A است. بعد از آن افزایش قیمت به سمت نقطه C ادامه پیدا می کند که باید در محدوده [38.2 تا 88.6 درصد] اصلاح از B تا A قرار گیرد.

در انتها کاهش قیمت تا نقطه D اتفاق می افتد که باید در محدوده [127.2 تا 161.8 درصد] حرکت از X تا A واقع شود. نقطه D به عنوان نقطه برگشت روند شناخته می شود و در این نقطه سیگنال خرید صادر می گردد. حد ضرر در این الگو باید کمی پایین تر از نقطه D تنظیم شود.

روش استفاده از الگوی پروانه صعودی

برای استفاده از الگوی پروانه صعودی، ابتدا باید یک روند نزولی را در نمودار قیمت شناسایی کنید. سپس به دنبال پنج نقطه کلیدی X، A، B، C و D باشید که بر اساس نسبت های فیبوناچی مشخص می شوند.

1) افزایش قیمت از نقطه X به A را پایه XA می نامند.

2) سپس اصلاح قیمت تا نقطه B رخ می دهد که باید 76.8 درصد پایه XA باشد (پایه AB).

3) بعد افزایش قیمت تا نقطه C که باید بین 38.2 تا 88.6 درصد پایه AB باشد (پایه BC).

4) در انتها کاهش قیمت تا نقطه D که باید بین 127.2 تا 161.8 درصد پایه XA واقع شود (پایه CD).

وقتی این الگو کامل شکل گرفت، نقطه D سیگنال خرید را نشان می دهد. برای ورود به معامله، سفارش خرید در نقطه D یا کمی بالاتر از آن ثبت می شود. حد ضرر را می توان کمی پایین تر از D تنظیم کرد. هدف قیمتی اولیه، 127 درصد حرکت XA در نظر گرفته می شود. می توان بخشی از سود را در نقاط A، B و C نیز برداشت کرد.

بررسی الگوی پروانه ای نزولی

الگوی پروانه نزولی یکی از انواع الگو های هارمونیک در تحلیل تکنیکال است که در پایان یک روند صعودی شکل می گیرد و سیگنال فروش را نشان می دهد. ساختار این الگو شبیه به حرف W در الفبای انگلیسی است.

شکل گیری الگوی پروانه نزولی از نقطه X آغاز می شود که نشان دهنده اوج یک روند صعودی است. پس از آن، قیمت شروع به کاهش می کند تا به نقطه A برسد. این حرکت نزولی را پایه XA می نامند. بعد از رسیدن به نقطه A، قیمت دچار یک اصلاح صعودی می شود تا به نقطه B برسد. این اصلاح باید معادل 76.8% از پایه XA باشد و به آن پایه AB گفته می شود.

پس از تشکیل نقطه B، قیمت دوباره شروع به کاهش می کند تا به نقطه C برسد. این حرکت نزولی باید در محدوده [38.2 تا 88.6 درصد] از پایه AB قرار گیرد و به آن پایه BC می گویند. در نهایت، پس از رسیدن به نقطه C، قیمت یک حرکت صعودی را آغاز می کند تا به نقطه D برسد. این حرکت صعودی باید در محدوده [127.2 تا 161.8 درصد] از پایه XA واقع شود که به آن پایه CD می گویند.

نقطه D در الگوی پروانه نزولی به عنوان نقطه برگشت روند و شروع یک روند نزولی جدید در نظر گرفته می شود. در این نقطه، سیگنال فروش صادر می گردد. معامله گران می توانند در نقطه D یا کمی بالاتر از آن، سفارش فروش خود را ثبت کنند. حد ضرر را نیز می توان اندکی بالاتر از نقطه D تنظیم نمود.

روش استفاده از الگوی پروانه نزولی

برای استفاده از الگوی پروانه نزولی در تحلیل تکنیکال، ابتدا باید یک روند صعودی را در نمودار قیمت شناسایی کنید. سپس به دنبال تشکیل پنج نقطه کلیدی X، A، B، C و D باشید که بر اساس نسبت های فیبوناچی خاص مشخص می شوند.

در ابتدا، کاهش قیمت از نقطه X به نقطه A رخ می دهد که به آن پایه XA می گویند. پس از آن، افزایش قیمت تا نقطه B اتفاق می افتد که باید معادل 76.8% پایه XA باشد(پایه AB).

بعد از تشکیل نقطه B، حرکت نزولی دیگری تا نقطه C شکل می گیرد که باید در محدوده 38.2 تا 88.6 درصد پایه AB قرار گیرد (پایه BC).

در نهایت، افزایش قیمت از نقطه C تا نقطه D رخ می دهد که باید بین 127.2 تا 161.8 درصد پایه XA باشد(پایه CD).

زمانی که این الگو به طور کامل شکل گرفت، نقطه D به عنوان نقطه برگشت روند و سیگنال فروش در نظر گرفته می شود. برای ورود به معامله فروش، می توان سفارش را در نقطه D یا کمی بالاتر از آن ثبت کرد. حد ضرر را نیز باید اندکی بالاتر از D تنظیم نمود. هدف قیمتی اولیه معمولاً در سطح 127% پایه XA در نظر گرفته می شود.

ترکیب الگوی پروانه با دیگر ابزار های تکنیکال

ترکیب الگوی پروانه با سایر ابزار های تحلیل تکنیکال مانند تأییدیه کندل استیک و الگوی شمعدانی می تواند به افزایش دقت و اعتبار سیگنال های معاملاتی کمک شایانی می کند.

یکی از روش های رایج، استفاده از میانگین های متحرک همراه با الگوی پروانه است. میانگین های متحرک مانند میانگین ساده 50 روزه یا 200 روزه می توانند به عنوان سطوح حمایتی یا مقاومتی عمل کنند. بنابراین هنگامی که نقاط کلیدی الگوی پروانه در نزدیکی این میانگین ها شکل می گیرند، می توان به اعتبار و قدرت سیگنال های خرید یا فروش اطمینان بیشتری داشت.

علاوه بر این، ترکیب الگوی پروانه فارکس با اسیلاتور هایی مانند شاخص قدرت نسبی (RSI) یا میانگین متحرک نوسان گیر (MACD) می تواند به تأیید سیگنال های این الگو کمک کند. اگر موقعیت ورود به معامله بر اساس الگوی پروانه با شرایط اشباع خرید یا فروش در این اسیلاتور ها همراه باشد، احتمال صحت سیگنال افزایش می یابد.

از طرفی ترکیب الگوی پروانه با تحلیل حجم معاملات و پرایس اکشن نیز می تواند اطلاعات بسیار مفیدی در اختیار معامله گران قرار دهد. افزایش قابل توجه حجم معاملات در نقاط کلیدی این الگو، نشان دهنده حمایت و پشتوانه نیرومند از سوی معامله گران حرفه ای و نهادی برای ادامه روند هست؛ بنابراین همراهی الگوی پروانه با حجم معاملات بالا، احتمال تحقق سیگنال های آن را افزایش می دهد.

در نهایت با ترکیب هوشمندانه الگوی پروانه با سایر ابزار ها و مطابقت سیگنال ها، می توان به استراتژی های معاملاتی قدرتمندی دست یافت که شانس موفقیت در بازار های مالی را برای معامله گران افزایش می دهد.

استفاده از الگوی پروانه ای چه مزایا و معایبی دارد؟

استفاده از الگوی پروانه در تحلیل تکنیکال مزایا و معایبی دارد که معامله گران باید به آن ها توجه کنند.

از جمله مزایای استفاده از الگوی پروانه می توان به دقت بالای آن در تشخیص نقاط برگشت قیمت و تعیین اهداف معاملاتی اشاره کرد. الگوی پروانه با استفاده از نسبت های طلایی فیبوناچی و روابط هندسی، می تواند با دقت قابل قبولی زمان تغییر جهت روند و سطوح احتمالی توقف یا برگشت را پیش بینی کند.

علاوه بر این، این الگو در هر دو شرایط بازار صعودی و نزولی قابل شناسایی است و می تواند برای انواع دارایی ها از جمله ارز ها، سهام، کالا ها و … استفاده شود. این انعطاف پذیری آن را به ابزاری کاربردی برای معامله گران تبدیل می کند.

اما در کنار این مزایا، معایب استفاده از الگوی پروانه نیز وجود دارند. یکی از چالش های اصلی، پیچیدگی شناسایی دقیق آن بر اساس نسبت های فیبوناچی و شکل هندسی خاص است که نیازمند تجربه و مهارت در تحلیل تکنیکال است.

همچنین این الگو گاهی اوقات می تواند سیگنال های کاذب یا ناقصی صادر کند که می تواند منجر به زیان های معاملاتی شود؛ بنابراین توصیه می شود همیشه از الگوی پروانه به همراه سایر ابزار های تحلیل تکنیکال و مدیریت ریسک استفاده شود.

در نهایت باید توجه داشت که شکل گیری کامل این الگو ممکن است زمان زیادی را در بر گیرد که ممکن است برای معامله گران فرصت طلب چندان جذاب نباشد.

نظر کارشناس درباره الگوی پروانه ای در تحلیل تکنیکال

الگوی پروانه در تحلیل تکنیکال یک ابزار قدرتمند برای شناسایی نقاط برگشت روند و تعیین اهداف قیمتی است. با استفاده از نسبت های طلایی فیبوناچی و روابط هندسی خاص، این الگو قادر است با دقت قابل قبولی زمان تغییر جهت روند و سطوح احتمالی توقف یا برگشت را پیش بینی کند.

اگرچه شناسایی دقیق آن نیازمند تجربه و مهارت در تحلیل تکنیکال است، اما ترکیب هوشمندانه الگوی پروانه با سایر ابزار ها و مدیریت ریسک می تواند به استراتژی های معاملاتی قدرتمندی منجر شود که شانس موفقیت را در بازار های مالی افزایش می دهد.

سوالات متداول

آیا الگوی پروانه در همه بازار ها قابل استفاده است؟

بله، الگوی پروانه می تواند در انواع بازار های مالی از جمله سهام، ارز ها، کالا ها و حتی کریپتوکارنسی ها مورد استفاده قرار گیرد. این الگو به دلیل مبتنی بودن بر نسبت های فیبوناچی و اصول هندسی، در تمامی بازار ها کاربرد دارد.

آیا شناسایی الگوی پروانه آسان است؟

شناسایی دقیق الگوی پروانه بر اساس نسبت های خاص فیبوناچی و شکل هندسی آن، کار ساده ای نیست و نیازمند تجربه و مهارت در تحلیل تکنیکال است؛ بنابراین معامله گران تازه کار ممکن است در شناسایی صحیح این الگو با مشکل مواجه شوند.

آیا می توان تنها با استفاده از الگوی پروانه معامله کرد؟

با وجود اینکه الگوی پروانه ابزار قدرتمندی است، اما توصیه می شود همیشه با ترکیب آن با سایر ابزار های تحلیل تکنیکال و مدیریت ریسک معامله انجام شود. استفاده از یک ابزار به تنهایی می تواند منجر به سیگنال های کاذب یا اشتباه شده و ریسک معاملات را افزایش دهد.

- 1. الگوی پروانه تحلیل تکنیکال چیست؟🦋 آشنایی با الگوی پروانه ای

- 1.1. بررسی الگوی پروانه ای صعودی

- 1.1.1. روش استفاده از الگوی پروانه صعودی

- 2.1. بررسی الگوی پروانه ای نزولی

- 1.2.1. روش استفاده از الگوی پروانه نزولی

- 2. ترکیب الگوی پروانه با دیگر ابزار های تکنیکال

- 3. استفاده از الگوی پروانه ای چه مزایا و معایبی دارد؟

- 4. نظر کارشناس درباره الگوی پروانه ای در تحلیل تکنیکال

![ماشین حساب ریبیت فارکس چیست و چه کاربردی دارد؟🔍محاسبه خودکار کش بک فارکس با [Forex Rebates Calculator]](https://copytrade.biz/wp-content/uploads/2025/01/forex-rebates-calculator-01-150x150.webp)

![اندیکاتور خروج لوستر چیست؟⚡️آشنایی با [Chandelier Exit] ابزار قدرتمند حد ضرر دنباله دار در فارکس!](https://copytrade.biz/wp-content/uploads/2023/12/chandelier-exit-indicator-01-150x150.webp)