اوردر بوک چیست؟📚 هر آنچه باید از «Order Book» و کاربرد آن بدانید!

- صفحه اصلی

- آموزش رایگان فارکس 🌟

- اوردر بوک چیست؟📚 هر آنچه باید از «Order Book» و کاربرد آن بدانید!

✨نحوه استفاده از اوردر بوک (دفتر سفارش) برای تحلیل عمیق بازار

دفتر سفارش یا همان اوردر بوک (Order Book) یک لیست الکترونیکی از سفارشات خرید و فروش برای یک دارایی یا ابزار مالی خاص است که براساس سطح قیمت سازماندهی شده است. این لیست شامل تعداد سهام یا واحد هایی است که در هر نقطه قیمتی پیشنهاد خرید یا فروش شده است.

اوردر بوک اطلاعات ارزشمندی در مورد عمق بازار، عرضه و تقاضا، و فعالیت تریدرها ارائه می دهد. اوردر بوک توسط اکثر صرافی ها، بروکرها و بازار فارکس برای انواع دارایی ها مانند سهام، اوراق قرضه، ارزها و حتی ارزهای دیجیتال مانند بیت کوین استفاده می شود.

این ابزار به شما کمک میکند تا ریسکهای معاملاتی را مدیریت کرده و از فرصتهای سودآور بهرهمند شوید. به عنوان مثال، اردر بوک میتواند نشان دهد که در یک سطح قیمتی خاص، 10,000 واحد خرید یا فروش ثبت شده است!

کاربرد های اوردر بوک چیست؟

اوردر بوک یکی از ابزارهای کلیدی در بازارهای مالی است که اطلاعاتی در مورد سفارشات خرید و فروش موجود در بازار را فراهم میکند. این اطلاعات به معاملهگران کمک میکند تا تصمیمات بهتری در معاملات خود بگیرند و استراتژیهای معاملاتی خود را بهینه کنند.

در ادامه، به بررسی برخی از کاربردهای مهم دفتر سفارش در معاملات میپردازیم:

- تحلیل روند قیمت: معامله گران می توانند از اطلاعات دفتر سفارش برای پیش بینی احتمالی جهت حرکت قیمت در کوتاه مدت استفاده کنند.

- تشخیص سطوح حمایت و مقاومت: تجمع سفارشات خرید یا فروش در سطوح قیمتی خاص می تواند سطوح حمایت یا مقاومت را نشان دهد.

- شناسایی نقدینگی بازار: عمق دفتر سفارش نشان دهنده میزان نقدینگی در هر سطح قیمتی است.

- تشخیص فعالیت معامله گران نهادی یا سرمایه گذاران خرد: دفتر سفارش می تواند نشان دهد که آیا فعالیت معامله توسط نهاد ها یا سرمایه گذاران خرد هدایت می شود.

- مدیریت ریسک: معامله گران می توانند از دفتر سفارش برای محاسبه ریسک احتمالی و تعیین اندازه مناسب پوزیشن استفاده کنند.

- اجرای استراتژی های معاملاتی پیچیده: برخی از استراتژی های معاملاتی مانند الگوریتم های معاملاتی به اطلاعات دفتر سفارش متکی هستند.

جدول بررسی مزایا و معایب استفاده از [Order Book]

| مزایا | توضیحات |

| شفافیت بازار | حجم زیاد اطلاعات |

| تصویر کلی از عرضه و تقاضا | نیاز به آموزش و تجربه برای تفسیر صحیح |

| شناسایی فرصت های معاملاتی | عدم شفافیت کامل به دلیل وجود حوضچه های تاریک (Dark Pools) |

| مدیریت ریسک بهتر | هزینه دسترسی به اطلاعات کامل |

| اجرای استراتژی های معاملاتی پیچیده | ریسک سوء استفاده از اطلاعات |

| بینش در مورد فعالیت معامله گران | عدم در دسترس بودن برای برخی بازار ها یا ابزار های مالی |

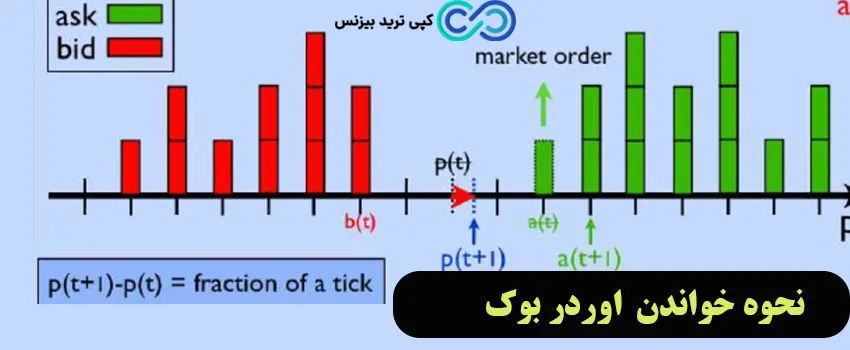

نحوه خواندن اوردر بوک به چه صورت است؟

دفتر سفارش به سه بخش اصلی تقسیم می شود:

- سفارشات خرید

- سفارشات فروش

- تاریخچه سفارشات

بخش سفارشات خرید شامل همه پیشنهادات قیمت خرید بید (bid) و مقدار دارایی مورد تقاضا در هر سطح قیمتی است.

بخش سفارشات فروش شامل همه پیشنهادات قیمت فروش اسک (ask) و مقدار عرضه در هر سطح قیمتی است. بالای دفتر سفارش، بالاترین بید و پایین ترین اسک قرار دارند که اصطلاحا بالای دفتر (Top of the Book) نامیده می شوند و نشان دهنده قیمت غالب در بازار هستند.

برای تفسیر دفتر سفارش، معامله گران به موارد زیر توجه می کنند:

- اندازه و تعداد سفارشات در هر سطح قیمتی؛

- فاصله بین بالا ترین بید و پایین ترین اسک (اسپرد)؛

- میزان تغییرات در سطوح قیمت کلیدی؛

- ،شناسایی معامله گران پشت سفارشات بزرگ.

آن ها همچنین به دنبال الگو های خاصی مانند دیوار های خرید یا فروش هستند که نشان دهنده تمرکز عرضه یا تقاضا در یک سطح قیمتی خاص است.

علاوه بر این، معامله گران نمودار عمق بازار (Depth Chart) را مشاهده می کنند، که یک نمایش گرافیکی از اطلاعات دفتر سفارش است.

این نمودار میزان کل خرید و فروش را در یک محدوده قیمتی نشان می دهد و می تواند برای شناسایی سطوح حمایت و مقاومت، و پیش بینی جهت احتمالی حرکت قیمت مفید باشد.

اوردر بوک از چه اجزایی تشکیل شده است؟

دفتر سفارش (Order Book) یکی از مهم ترین ابزار های مورد استفاده در بازار های مالی و معاملات است. این دفتر الکترونیکی، اطلاعات ارزشمندی در مورد عرضه و تقاضای یک دارایی خاص را فراهم می کند و به معامله گران امکان می دهد تا از نزدیک فعالیت های خرید و فروش را ردیابی کنند.

اوردر بوک از چند جزء اصلی تشکیل شده است:

سفارشات خرید (Bids)

این بخش شامل لیستی از همه سفارشات خرید برای یک دارایی خاص در سطوح قیمتی مختلف است. تریدرها می توانند مشاهده کنند که در هر سطح قیمت چه مقدار تقاضا وجود دارد و چه کسانی یا چه نهاد هایی پشت این سفارشات قرار دارند.

سفارشات فروش (Asks)

در مقابل سفارشات خرید، این بخش شامل لیستی از سفارشات فروش در سطوح قیمتی مختلف است. معامله گران می توانند ببینند که در هر سطح قیمت چه مقدار عرضه وجود دارد و چه کسانی یا چه نهاد هایی پشت این سفارشات قرار دارند.

بالای دفتر (Top of the Book)

بالا ترین سفارش خرید و پایین ترین سفارش فروش در اوردر بوک به عنوان “بالای دفتر” شناخته می شوند. این سطوح قیمتی، قیمت غالب در بازار را نشان می دهند و برای معامله گران اهمیت زیادی دارند.

اسپرد (Spread)

اسپرد، تفاوت بین بالا ترین سفارش خرید و پایین ترین سفارش فروش است. این فاصله قیمتی نشان دهنده هزینه معامله و سطح نقدینگی در بازار است.

تاریخچه معاملات (Trade History)

این بخش شامل لیستی از همه معاملات انجام شده در گذشته برای یک دارایی خاص است. معامله گران می توانند الگودهای معاملاتی و حجم معاملات را در این قسمت مشاهده کنند.

نمودار عمق بازار (Depth Chart)

این نمودار، یک نمایش گرافیکی از اطلاعات دفتر سفارش است که به معامله گران کمک می کند تا به راحتی عرضه و تقاضا را در سطوح قیمتی مختلف مشاهده کنند.

انواع سفارش ها در اوردر بوک

در اوردر بوک، معامله گران می توانند انواع مختلفی از سفارشات را برای خرید یا فروش یک دارایی ثبت کنند. هر نوع سفارش دارای ویژگی ها و کاربرد های خاص خود است. برخی از انواع رایج سفارشات عبارتند از:

سفارش محدود (Limit Order)

با استفاده از سفارشات محدود معامله گران می توانند یک قیمت حداکثر (برای خرید) یا حداقل (برای فروش) را تعیین کنند. این سفارشات فقط در صورتی اجرا می شوند که قیمت دارایی به سطح مورد نظر برسد. سفارشات محدود در دفتر سفارش نمایش داده می شوند.

سفارش بازار (Market Order)

سفارشات بازار برای خرید یا فروش سریع یک دارایی با بهترین قیمت موجود در بازار استفاده می شوند. این سفارشات بلافاصله و به صورت کامل یا جزئی در بالا ترین سفارش خرید یا پایین ترین سفارش فروش اجرا می شوند و در دفتر سفارش نمایش داده نمی شوند.

سفارش محدود توام با سفارش معلق (Stop-Limit Order)

این نوع سفارش ترکیبی از یک سفارش محدود و یک سفارش معلق است. زمانی که قیمت به سطح مشخص شده در سفارش معلق برسد، یک سفارش محدود فعال می شود. این استراتژی برای محدود کردن ضرر یا تثبیت سود استفاده می شود.

سفارش معلق (Stop Order)

سفارشات معلق زمانی فعال می شوند که قیمت به یک سطح از پیش تعیین شده برسد. آن ها می توانند به عنوان سفارش خرید یا فروش بازار یا سفارش محدود تنظیم شوند. این نوع سفارشات معمولاً برای خروج از یک موقعیت یا محدود کردن ضرر استفاده می شوند.

سفارش تریل (Trailing Stop Order)

سفارشات تریل یک نوع سفارش معلق هستند که به طور خودکار سطح توقف را با حرکت قیمت تنظیم می کنند. این امر به معامله گران امکان می دهد تا بتوانند از حرکات مثبت قیمت بهره مند شوند، اما در عین حال از زیان های احتمالی محافظت کنند.

سفارش All-or-None (AON)

سفارشات AON باید به طور کامل در یک قیمت خاص اجرا شوند، در غیر این صورت لغو می شوند! این نوع سفارشات معمولاً برای حجم های بزرگ استفاده می شوند تا از اجرای جزئی جلوگیری شود.

نکات مهم در استفاده از «Order Book» که باید بدانید!

یکی از مهم ترین نکات در استفاده از اردر بوک، درک عمیق ساختار و اجزای آن است. معامله گران باید بتوانند بین سفارشات خرید و فروش، سطوح قیمتی، اسپرد، و سایر جزئیات تمایز قائل شوند.

همچنین آن ها باید بتوانند الگو های معاملاتی مانند دیوار های خرید و فروش را تشخیص دهند تا بتوانند از این اطلاعات برای پیش بینی جهت حرکت قیمت استفاده کنند.

نکته دیگری که باید در نظر گرفت، محدودیت های اردر بوک است. دفتر سفارش تنها یک بخش از کل بازار را نشان می دهد و ممکن است برخی از سفارشات، مانند سفارشات در حوضچه های تاریک (Dark Pools)، در آن نمایش داده نشوند.

نکته آخر، تمرکز بیش از حد بر اوردر بوک است. در حالی که اوردر بوک یک ابزار ارزشمند است، اما نباید تنها عامل تصمیم گیری باشد. تمرکز بیش از حد بر دفتر سفارش می تواند منجر به تصمیمات نادرست و زیان های مالی شود.

نظر نویسنده درباره اوردر بوک (Order Book)

اردر بوک چیست؟ یک ابزار قدرتمند و چند منظوره که در دنیای معاملات مالی کاربرد گسترده ای دارد.

از تحلیل روند قیمت گرفته تا شناسایی سطوح حمایت و مقاومت، مدیریت ریسک و اجرای استراتژی های پیچیده، اوردر بوک به معامله گران امکان می دهد تا بینش عمیقی از بازار و فعالیت های معاملاتی داشته باشند.

با این حال، مانند هر ابزار دیگری، استفاده از اوردر بوک نیز مستلزم آموزش، تجربه و درک صحیح از محدودیت های آن است.

معامله گران باید همیشه اردر بوک را در کنار دیگر ابزار های تحلیلی و مدیریت ریسک مورد استفاده قرار دهند تا بتوانند تصویر کاملی از بازار داشته باشند و تصمیمات آگاهانه تری اتخاذ کنند.

سوالات متداول

چرا اردر بوک برای معامله گران اهمیت دارد؟

این امر به معامله گران کمک می کند تا جهت احتمالی حرکت قیمت را پیش بینی کنند، فرصت های معاملاتی را شناسایی کنند و ریسک را بهتر مدیریت کنند.

چگونه می توان سطوح حمایت و مقاومت را با استفاده از اردر بوک (order book) شناسایی کرد؟

تجمع سفارشات خرید در یک سطح قیمتی خاص می تواند نشان دهنده یک سطح حمایت باشد، در حالی که تجمع سفارشات فروش در یک سطح قیمتی خاص می تواند نشان دهنده یک سطح مقاومت باشد.

آیا اردر بوک برای همه ابزار های مالی در دسترس است؟

خیر، دفتر سفارش یا اردر بوک برای همه ابزار های مالی در دسترس نیست. برخی بازار ها و ابزار های مالی کم تر شفاف هستند و ممکن است دفتر سفارش کاملی را ارائه ندهند.

دفتر سفارش (Order Book) چه اطلاعاتی در مورد عمق بازار و فعالیت تریدرها ارائه میدهد؟

دفتر سفارش اطلاعاتی درباره سفارشات خرید و فروش در سطوح قیمتی مختلف ارائه میدهد که به شناسایی عمق بازار و تحلیل عرضه و تقاضا کمک میکند.

این ابزار همچنین فعالیت تریدرهای نهادی و خرد را نشان میدهد و به معامله گران در شناسایی سطوح حمایت و مقاومت کمک میکند.

معامله گران چگونه میتوانند از دفتر سفارش برای مدیریت ریسک در معاملات خود استفاده کنند؟

معامله گران میتوانند با تحلیل عمق بازار و شناسایی سطوح کلیدی قیمت از دفتر سفارش برای مدیریت ریسک استفاده کنند. این ابزار به شناسایی نقدینگی و تعیین اسپرد کمک میکند و امکان تنظیم استراتژی های خروج مناسب را فراهم میسازد.

- 1. ✨نحوه استفاده از اوردر بوک (دفتر سفارش) برای تحلیل عمیق بازار

- 2. کاربرد های اوردر بوک چیست؟

- 1.2. جدول بررسی مزایا و معایب استفاده از [Order Book]

- 3. نحوه خواندن اوردر بوک به چه صورت است؟

- 4. اوردر بوک از چه اجزایی تشکیل شده است؟

- 1.4. سفارشات خرید (Bids)

- 2.4. سفارشات فروش (Asks)

- 3.4. بالای دفتر (Top of the Book)

- 4.4. اسپرد (Spread)

- 5.4. تاریخچه معاملات (Trade History)

- 6.4. نمودار عمق بازار (Depth Chart)

- 5. انواع سفارش ها در اوردر بوک

- 1.5. سفارش محدود (Limit Order)

- 2.5. سفارش بازار (Market Order)

- 3.5. سفارش محدود توام با سفارش معلق (Stop-Limit Order)

- 4.5. سفارش معلق (Stop Order)

- 5.5. سفارش تریل (Trailing Stop Order)

- 6.5. سفارش All-or-None (AON)

- 6. نکات مهم در استفاده از «Order Book» که باید بدانید!

- 7. نظر نویسنده درباره اوردر بوک (Order Book)

![کدام سودده تر است؛ صندوق طلا یا گواهی سکه؟✨ [تحلیل داده محور 2025]](https://copytrade.biz/wp-content/uploads/2025/08/gold-fund-vs-coin-certificate-01-150x150.webp)